前回取り上げた「仕組債」に続いて、証券会社の手数料徴収マシーン「ラップ口座」の仕組みについて、解説していきます。

ラジオ動画版はコチラ!

「ラップ口座」の概要

商品としてはシンプルなもので、クライアントと証券会社間で「投資一任契約」と呼ばれる「あなたに運用をお任せしますよ」という契約を締結。

その後、クライアントの「運用方針」をヒアリングし、それに合わせて証券会社が好きに運用する、という商品です。

この商品のメリットはズバリ、投資プロセスの簡易化。

通常、営業マンのついた証券売買では、営業マンが「A証券がおすすめです!」と連絡し、クライアントが「うーん、じゃあ、〇〇円分買おうかなぁ」というプロセスが生じます。

証券会社からすると、クライアントに一軒一軒電話等でアプローチする時間や人件費がもったいないですし、クライアントである投資家側も、いちいち電話に出て、情報を読み込んで、投資額を意思決定するという手間が生じます。

これを解決するために作り出されたのが、投資をすべてラップのように包括して任せることができる「ラップ口座」という金融商品です。

デメリットその1:証券会社が信用に値しない

バッサリ言ってしまいますが対面・店舗型の証券会社営業マンはほぼすべてが信用に値しません。

まず、収益構造。

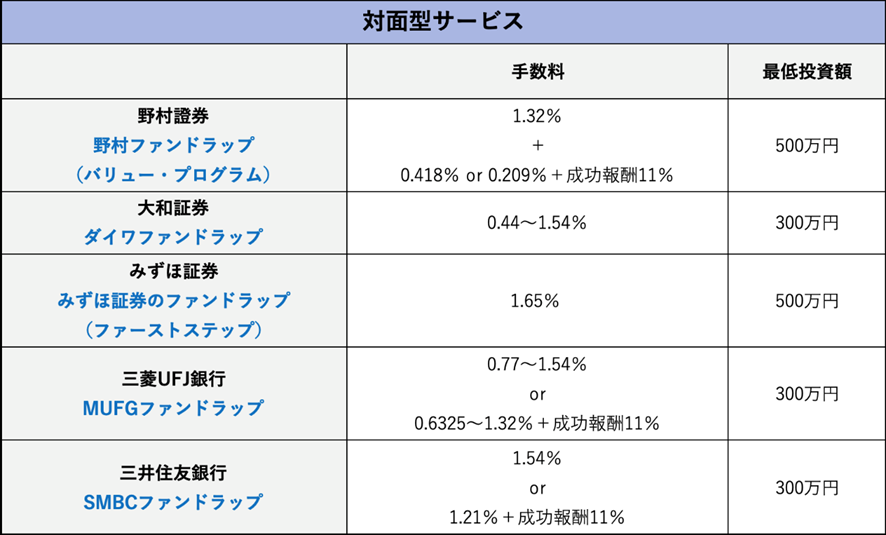

そもそも「顧客がいくら儲けるかどうか」を報酬体系にしていないラップ口座が半数以上を占めます。

これは「投資家がいくら儲かったのか」ではなく「投資家から、いくら預かったのか」を基準に%報酬を取る方式で、極論投資家を破産させようと手数料は変わりません。

また、世間的な批判を防ぐため「成功報酬として運用益に対して報酬を取る」いわば顧客と証券会社で利益相反をしていない「ように見える」ラップ口座を設置する会社も出てきましたが、これは大きな誤解です。

他の成功報酬を取っていないラップ口座と変わらない手数料を取っているだけではなく、成功報酬もせいぜい10%程度です。

これはセールストークとして「弊社はお客様が儲かれば儲かります!一蓮托生ですよ!」といいたいがために作られただけの料金形態です。実態は、手数料二重取りです。

「証券会社は証券の仲介と売買をするプロであって、運用のプロではありません。」

確かに運用部署などはありますし、そこにはとがった人がいるかもですが、現実は投資金額が数百万から数億程度の小口取引では、相手にされません。最低10億円は積めるようになってから夢を見ましょう。

実際、話半分に見るべき情報ソースではありますが、SNS界隈で「ラップ口座 儲かった」などを調べても検索件数はごく少数、一方で損をした被害報告は多数です。

またひどいものだと、某郵便系保険会社と同じ手口で「高齢者の資産を勝手にラップ口座契約していた」なんて話も・・・

これは極端な例かもしれませんが、ここまで並べた要素を見ただけでも「近づかないほうが良い商品だ」と言ってしまってもいいと思います。

デメリットその2:オーダーメイドではない!

よく誤解されていますが、一部例外を除いて「ラップ口座というのは、顧客一人一人にオーダーメイドされて運用」されているわけではありません。

あくまで契約時のヒアリングは「リスク許容度や方針」を確認する程度のヒアリングであって「その内容に沿って個別運用しますよ!」というわけではありません。

最近は、ラップ口座の投資に対する一口当たりの投資額が数百万円に下がってきましたが、数百万円の運用でそんなにコストを掛けられません。

仮にラップ口座の年間手数料が2%として、500万円あずかってたったの年10万円の売り上げです。これで、個別に銘柄やファンドを選んでお客様一人一人に寄り添った運用ができると思いますか?無理ですよね。

ちなみに、内容をある程度オーダーメイドするラップ口座の一例としては「野村エグゼクティブラップ」がありますが、こちらは最低投資額が3000万円からとなっております。

つまり「ラップ口座というのはほとんど、オーダーメイドではない」ということです。これなら、一口数万円で投資できるロボアドバイザーで運用するのと変わりません。

むしろ、手数料の高い商品を勝手に売買されるリスクを回避できるのでしたら、ロボアドバイザーのほうがましかもしれません。

デメリットその3:運用商品はほぼ100%、投資信託

ラップ口座の運用において、個別銘柄の選別をしている商品はほぼなく、大抵の運用先が投資信託です。

つまり、高い手数料を払ってラップ口座で運用しなくても、自分でグローバルカントリー投資信託やETFを買えば、問題なく自己運用できるということです。

取引の手間に関しても、大抵のネット系証券会社であれば積み立てサービス、毎月定額、決まった証券を購入してくれる機能があります。それをうまく使えば、取引に対する手間なんて大してかからないはずです。

ラップ口座というのは結局「証券会社が売りたいと思っている手数料の高い投資信託を、ラップ口座の、運用手数料を取っているお金で購入」する商品です。手数料二重取りですね。

売買手数料無料を謳っている場合もありますが、それはあくまで売買時の手数料が無料なだけであって、投資信託の「信託手数料」年会費的なものはきっちり引かれているはずです。証券会社が良くやる「嘘は言ってないけど勘違いする」という系列のものになります。

ラップ口座と同じような運用をするにはどうすればいいのか?

最後に、高い手数料を取られたり、証券会社に「売りつけたい金融商品をはめ込まれる」ことがないようにやる方法について紹介します。

基本的には、「積み立て投資機能」を利用します。

まず、ラップ口座で投資をするときは、日本・先進国・新興国のどれに何%投資をするか、為替レートの影響を受けないようにするかどうか、などを決定します。

分かりやすい話「海外資産で運用したい!」という方は日本株や為替ヘッジあり(為替レートの変動を受けない)選択をしても意味がないですよね。

こういったご自身の「要望」を具体化するのが第一歩です。

これが個人でできない場合、素直にFPなどの専門家を使いましょう。

次に、「運用方針」が決まったらそれにあった投資信託を見つけること。

「新興国 為替ヘッジあり」など、条件に合わせて検索すればいくらでも出てきます。

投資信託を選ぶポイントですが、まず真っ先に見るべきは「運用リターン」。

インデックスファンドと呼ばれる、日経平均などの指標に連動する銘柄であれば「今後数年、上がる可能性があるもの」に。

アクティブファンドと呼ばれる「運用投資家の腕で成績が決まるもの」であれば、インデックスより大きく儲かっているファンドを選びましょう。

ちなみにこうした「運用成績の比較対象」になるものを「ベンチマーク」と呼びます。

なぜこういう選択をするかというと「そのアクティブファンドの存在意義」がベンチマーク比較で分かるからです。

例えば「日本株で運用します!」という投資信託があったとして、その運用リターン年利が+5%。

しかし、基準となるベンチマーク、日経平均がその年+8%であれば「プロが頑張って運用した意味がない」です。

一方でベンチマークが+3%なら、差し引き2%多くリターンを出しているアクティブファンドは「良い商品」ということになります。

ですので、アクティブな投資信託を買う前は、最初にベンチマークと比較したリターンをみましょう。

極端な話、仮に年40%儲かっていても、ベンチマークが+60%ならダメな商品です。翌年以降もそのリターンが得られる保証もないです。

これらを比較して、投資する銘柄が決まったら最後に比較するのが「手数料」。

投資素人の方はなぜか真っ先に手数料を見ますが、それは「インデックスファンドだけで勝負するならいいですが、アクティブファンドも選択肢に入れるなら、無意味な行動」です。

仮に、アクティブ運用で手数料3%取られても、代わりにベンチマーク+5%稼いでくれるなら問題ないです。

投資家なので、いくら支払うのかだけに着目せず「支払った(投資した)結果、いくら儲かるのか」を考えてみましょう。

ちなみに「インデックスファンド」で勝負するなら、そもそも手数料見ることはナンセンスです。手数料無料のETF(上場投資信託)を買いましょう。

長くなりましたが、こういった考えのもとで選んだ銘柄を先に紹介した「積み立て投資機能」でセットすれば、手数料が半額以下でラップ口座と同じ取引ができます。

積み立て機能に関してはSBIや楽天のネット証券であれば、ちゃんと常備されています。

投資信託の手数料でも言いましたが「意味のあるコストは払う」というのが投資です。

この辺りを、頭を柔らかくしてしっかり考えてみましょう。