インデックスファンドと高配当株の投資戦略の誤り

高配当という言葉には大きな魅力があります。

労働とは別に資産から収入を得て、ちょっとした贅沢を楽しむ。正に至福の時でしょう。

しかし、高配当株投資と合わせてインデックスファンドのつみたて投資もされているのなら、非合理的な投資と言わざるを得ません。

なぜなら、それは配当金の再投資だからです。配当金の再投資には以下のようなデメリットがあります。

- 新NISAの場合:非課税投資枠の消費が多くなる

- 特定口座の場合:税金の支払いにより投資効率が悪くなる

もちろん、インデックスファンドに投資していては配当金という現金収入を得ることはできません。

しかし、それは毎月のつみたて投資額を減らすことで解決できます。

今回は高配当株投資とインデックスつみたて投資を並行して行うデメリットと、配当金に頼らずにちょっとした贅沢を楽しむ方法について解説します。

配当金を無意識のうちに再投資している

最初に、多くの高配当株投資家の方がされているであろう勘違いについて触れておきます。

2024年1月から新NISAが始まりましたが、つみたて投資枠で個別株を買い付けることはできません。

高配当株投資のみをされていた方でも貴重な非課税投資枠を無駄にしないため、新NISAでのインデックスつみたて投資を始められた方が多いはずです。

しかし「配当金は使っているから再投資していない」と思われてはいませんか?

残念ながらそれは誤りです。なぜなら配当金の受け取り後に投資を行えば、全てが配当金の再投資になるからです。

配当金を再投資しているという勘違い

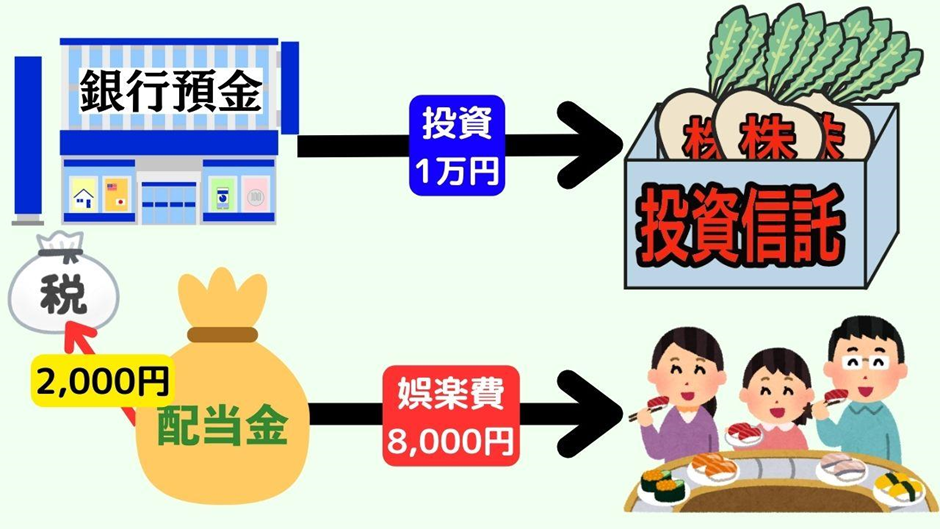

分かりやすいように図を使って解説しましょう。

つみたて投資をやりながら、受け取った配当金を娯楽のために使っておられる方は、下の画像のようなイメージをお持ちだと思います。

確かに、つみたて投資の資金は銀行預金から拠出し、配当金は娯楽のために使っているように見えます。

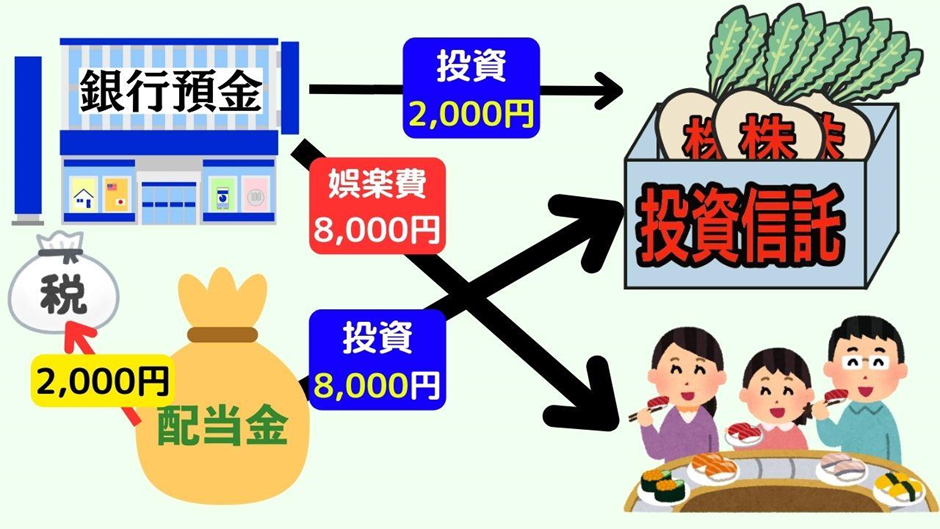

しかし、配当金は現金として口座に振り込まれるのですから、下の画像のように銀行預金からの投資でも配当金の再投資と考えることはできませんか?

この2枚の画像はどちらも同じように1万円の投資信託を買い付け、8千円を娯楽費として使い2,000円の税金を支払っています。

配当金として入金されたお金も、労働の対価として銀行に振込まれたお金も、自分の持つ現金であることに変わりありません。

配当金を受け取った後に行う投資は全て配当金の再投資になることが、わかっていただけたでしょうか。

なぜ配当金の再投資が非合理的なのか

つづいて、なぜ配当金の再投資が問題なのかについて解説しましょう。

配当金の再投資が不利になる理由は冒頭で少し書いた『新NISAでの非課税投資枠消費』と『税金の支払い』の2つです。

貴重な新NISAの非課税投資枠を消費する

新NISAの非課税投資枠は一生涯で1,800万円の制限がありますから、有効に使わなければなりません。

もし受け取った1万円の配当金を受け取り、インデックスファンドに再投資してしまうと、1万円分の非課税投資枠を消費してしまいます。

しかし、これが分配金の出ないインデックスファンドに投資していれば、1万円の配当金はファンドの中で再投資されますから、新NISAの非課税投資枠が消費されることはありません。

税金の支払いで投資効率が悪くなる

配当金や投資信託からの普通分配金を受け取ると、その全額に20%(復興特別所得税を除く)の税金が課せられます。

上で掲載した2枚の画像のように1万円の配当金を受け取った場合、2,000円が税金として差し引かれますから入金される現金は8,000円に減りますね。

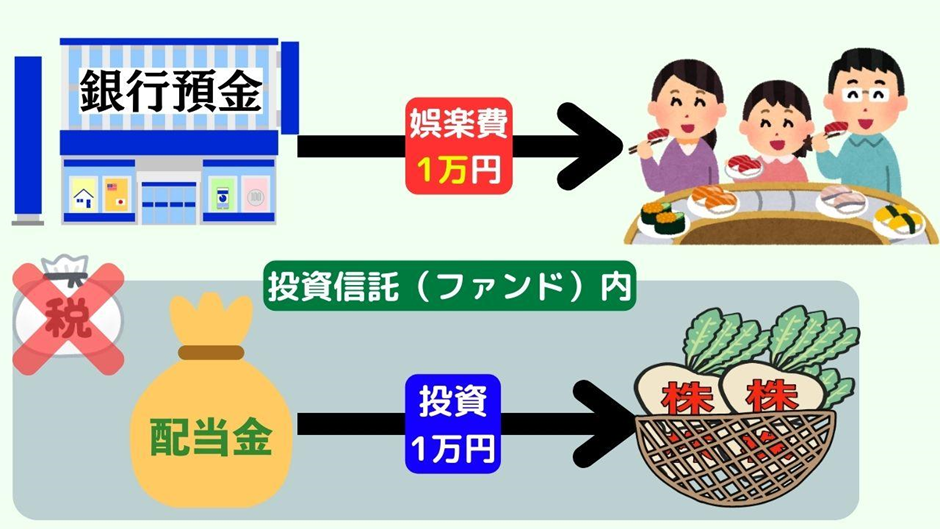

これがインデックスファンドに投資していた場合、税金は引かれません。

配当金は税金を取られることなくファンド内で再投資されますから、全額の1万円が再投資に回されファンドの基準価額が上昇し総資産額が増えます。

もちろん最終的にファンドを売却すれば利益に対して税金がかかりますので、税金の支払いを先延ばしにしているだけという意見もあるでしょう。

しかし、先伸ばしにしている期間で投資すれば、資産を増やせることを忘れてはいけません。

先に税金を取られてしまう配当金の再投資は、資産を増やすうえで大きなデメリットなのです。

投資額を減らすことで使える現金が増える

現在、配当金を目当てに高配当株投資をしている方の多くは、すぐに使うことのできる現金収入を得る事が主目的でしょう。

現金収入を得られないインデックスファンドへの投資は選択肢に入らないかもしれません。

しかし、以下の方法ならインデックスファンドでその目的を達成することができます。

- 保有中の高配当株を売却してインデックスファンドを買い付ける

- 毎月のつみたて額を減らす

上の画像では投資信託(ファンド)内で1万円の投資が行われています。

もともと銀行預金からの投資額は1万円でしたが、それが0円になってもトータルの投資額は変わっていません。

また、税金を支払う必要がないため娯楽費に使える額も増えています。

このように配当金という手段に頼らずとも、すぐに使うことのできる現金を準備することは可能なのです。

インデックスファンドへの不安を解消

高配当株をインデックスファンドに乗り換えることに不安を感じる方が多いかもしれません。その理由はこの辺りでしょうか?

- インデックスファンドには配当金を出さない企業も含まれている

- 有名インデックスファンドには為替リスクがある

これらの不安を解決する具体的な方法を紹介します。

配当金だけが再投資ではない

高配当株を中心に投資をされている方の中には、配当金をもらえない企業への投資を損だと考える方がおられるかもしれません。

しかし、それは誤りです。

そもそも配当金は企業が利益の一部を現金化して株主に還元しているにすぎません。

配当金を出していない企業は、それを自社の成長のために再投資しているのですから、株価の上昇という形で資産の増加に貢献しています。

配当金を出さない企業を含んでいるからといって、インデックスファンドが高配当株投資よりも収益性で劣るということはありません。

全世界株やS&P500だけがインデックスファンドではない

インデックスファンドと聞くと全世界株式やS&P500に投資するファンドを思い浮かべるかもしれません。

それらには為替変動という大きなリスクがあります。

日本国内の高配当株に投資をしてきた方は為替リスクを負うファンドに良いイメージを持たれないかもしれません。

しかし、日経平均株価やTOPIXをベンチマークとするインデックスファンドも存在します。

どうしても為替リスクを避けたいのなら、国内の株式に投資するインデックスファンドも選択肢に入ってくるでしょう。

まとめ

高配当株投資とつみたて投資の併用は非合理的

娯楽費を得ることが目的なら、つみたて投資額を減らした方が合理的

配当金の再投資は、新NISAで非課税投資枠を消費し、税金の支払いで投資効率が悪くなる

インデックスファンドへの投資は、配当金を出さない企業の成長も享受できる

為替リスクを避けたい場合、国内株式のインデックスファンドも選択肢に入る

高配当株とインデックスファンドの併用は非効率的です。インデックスファンドに集中し、効率的な資産運用を目指しましょう。