10月の日米の株式市場は、中国での景気悪化や、米国での金利上昇による悪影響を懸念して、軟調な展開になりました。 10月に見られた日米株式相場(NYダウ、日経平均株価)の下落スピードは、過去の下落した場面と比べてどの程度のものだったのでしょうか。今回は、市場参加者によく使われている移動平均かい離率の動きに焦点を当てて、調べてみました。10月から11月の相場につきましては、その後の相場の動きに影響を与えることも多いだけに、下落スピードがどの程度のものになるのかは特に把握しておきたい場面であると思います。

移動平均について

株価の25日移動平均とは、それぞれの営業日までの直前25営業日での平均値を計算するもので、毎営業日ごとにその数値は変わります。毎日、対象となる25日が変わりますので、「移動平均」と言われます。

グランビルの法則について

移動平均を使って売買する法則として、米国のアナリストであったグランビルの提唱した法則がよく知られています。グランビルは、価格と200日移動平均線の位置関係から8つの投資法則(買いシグナル4つ、売りシグナル4つ)を導きました。

8つの投資法則は、当サイト2023年6月25日掲載の「移動平均でみる日経平均株価の上昇スピード」で詳しく述べました。

グランビルは200日移動平均を使いましたが、日経平均株価の動きなどを見ると25日移動平均などを使っても有効に利用できると思います。しかし、この条件だけで売買を行っても、収益を得ることは難しいでしょう。他のテクニカル分析手法や、ファンダメンタルズ(経済の基礎的条件)要因と合わせて考えることで、平均収益率を向上させることができると考えます。

25日移動平均かい離率について

株式市場では、上昇または下落のスピードが過熱しているかどうか(速過ぎるか)を捉えようとする指標がいくつかあります。よく見かけるものに、株価の25日移動平均とのかい離率があります。移動平均とのかい離率は、各営業日での株価と25日移動平均がどの程度かい離しているかを計算するものです。

株式市場には逆張り戦略を狙っている投資家がいる

株式市場では、株価が下落したところで買い、株価が上昇したところで売りを行う(逆張り戦略を狙っている)投資家が一定程度存在していますので、この指標が高過ぎる水準をつけていないか、低過ぎる水準をつけていないかを見ることは重要でしょう。高過ぎる場面では、売りが出やすく、低過ぎる場面では買いが出やすいからです。

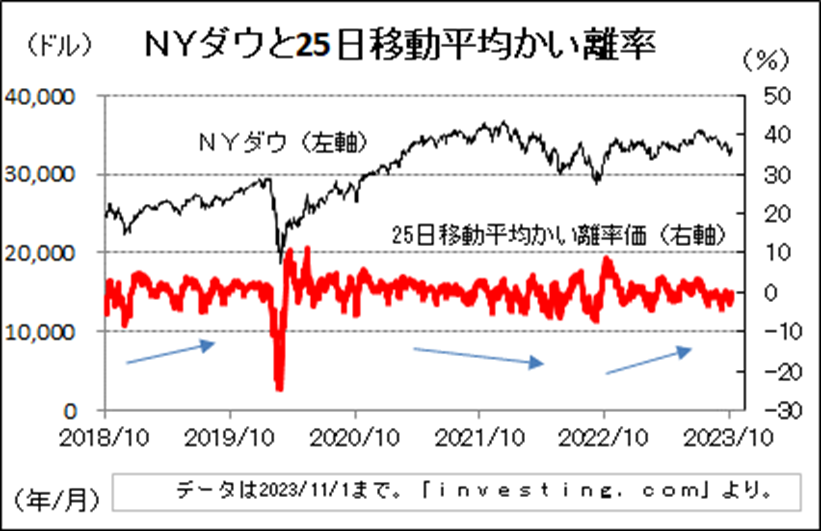

NYダウを対象にした25日移動平均かい離率の推移

下図は、過去5年間のNYダウとその25日移動平均かい離率の推移を示したものです。日経平均株価の25日移動平均とのかい離率は、一般的に、プラス5%を超えると上昇ピッチが速いとされ、マイナス5%を下回ると下落ピッチが速いと言われます。 図を見ますと、2020年のコロナショックとその後の反発場面の後のNYダウの25日移動平均かい離率は、(米国での金融引き締め懸念が強まった)2022年9月の下落場面とその後の反発場面を除くと、プラス3%~5%台で上昇が止まり、マイナス3~5%台で下落が止まることが多くなってきました。

今年8月上旬あたりからNYダウは下落傾向となりましたが、10月3日に移動平均かい離率はマイナス3.76%をつけました。この水準は、2022年9月の下落場面で見られた水準よりまだ小さいものになっています。

今週(11月2日執筆時点)は、11月1日までのFOMCが開かれ、7-9月期の決算発表も多く行われましたので、目先の反応は今後を占う上で重要となりそうです。過去の下落場面と比べて大きな下落にならなければ、NYダウの下値も限られる可能性が高いと考えます。

図に矢印で示しましたが、水準を切り上げているかどうかは、その後の相場を占う上で参考になるものと考えます。マイナス5%を下回るような下落場面が見られますと、調整が長引く傾向があるようです。

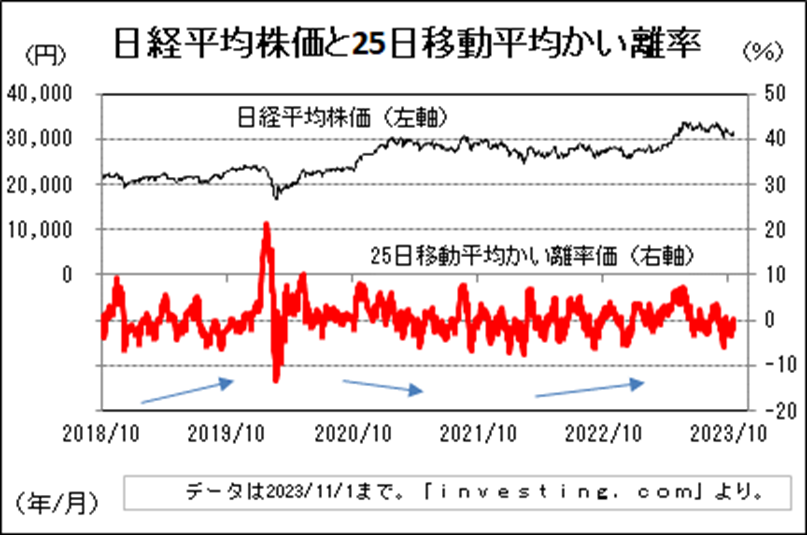

日経平均株価を対象にした25日移動平均かい離率の推移

下図は、過去5年間の日経平均株価とその25日移動平均乖離率の推移を示したものです。図を見ますと、NYダウより変動が大きいことが分かります。プラス7%前後で上昇が止まり、マイナス7%前後で下落が止まり易い傾向があるようです。

2020年序盤にコロナショックで大きく下落した後、2020年終盤にはワクチンが開発されたことを好感して上昇しましたが、米国のような景気の回復が見られなかったことから、2021年5月あたりからマイナス6%台をつけるようになり、2022年序盤にはマイナス7%台をつけました。2022年後半ではマイナス6%を下回らずに推移した後、2023年序盤に(東京証券取引所が上場企業に「資本コストや株価を意識した経営の実現に向けた対応」を要請したことを受けて )上昇をしました。

今年9月半ばあたりから(米国の長期金利が一段と上昇したことなどから)再び日経平均株価は下落したのですが、10月4日にマイナス6.13%をつけました。この水準は、2022年後半には見られませんでしたが、2022年序盤の下落場面で見られた水準よりまだ小さいものになっています。

図に矢印で示しましたが、水準を切り上げているか切り下げているかは、その後の相場を占う上で参考になるものと考えます。マイナス6%を大きく下回るような下落場面が見られますと、調整が長引く傾向があるようです。

今後は、7-9月期の経済指標や決算内容が明らかになりますので、やはり、目先の反応には注目したいところです。過去の下落場面と比べて大きな下落にならなければ、日経平均株価の下値も限られる可能性が高いと考えます。

NYダウでの短期的な戦略

米国の経済指標は良好なものが多く見られています。先月26日に発表された7-9月期のGDPは4.9%と好調を維持しました。ただし、今後は高い金利の影響がどう出てくるか分からないため、株式市場の上値は重くなっています。こうした状況は利上げの打ち止め感が強まり、高い金利の影響が限定的と判断されるまで続くでしょう。

短期的な売買であれば、マイナス3%を下回ったところでの買い、プラス3%を上回ったところでの売りを検討することが有効であると考えます。

日経平均株価での短期的な戦略

日本株を予想する上で、業績の内容が欧米企業より良くなること、各企業が資本効率を意識した動きを活発化させることが今後のプラス材料になる可能性がありそうです。

一方、国内景気が一段と良くなると見る投資家は多くありません。経済の好循環(物価上昇→賃上げ→成長)が確認されるまでは、日経平均株価が一段と上昇するのは難しいでしょう。米国など海外要因にも不透明感があるため、短期的にも上値を追いづらい展開となりそうです。

短期的な売買であれば、マイナス6%前後での買い、プラス6%前後での売りを検討することが有効であると考えます。