日経平均株価は、4月終盤から堅調に推移しています。6月13日には約33年ぶりに3万3000円台を回復しました。先週は、足元の日経平均株価の上昇スピードは、過去に急上昇した場面と比べてどの程度のものかについて触れました。かなり早いものであると述べました。

今回は、そのほかに、株式相場を見る上でチェックしておきたい指標として、騰落レシオに焦点をあてて、日経平均との関係について考えて見ました。今後の日経平均の見通しについても触れてみました。

株価指数以外の株価指標にも注目したい

株式市場の動きを見る上で、日経平均株価の上昇幅(率)や下落幅(率)がよく取り上げられます。テレビなどで、「きょうの日経平均株価は何円上がった(下がった)」といったニュースはよく報じられます。

しかし、株式投資をしている方のなかには、日経平均株価やTOPIXのような単なる株価の水準を示す指標だけでなく、他の株価指標などにも注目する投資家がいます。よく取り上げられますのは、売買代金がどの位であったのかなどです。

実際に過去の日経平均株価の動きを見ると、売買代金が高水準であると、その後も日経平均は上昇を続けることが多いと言えそうです。

騰落レシオの計算方法、使い方

今回は、「騰落レシオ」という指標をとりあげます。騰落レシオの計算式は以下となります。

騰落レシオ(%)=東証一部上場銘柄の過去25日間の値上がり銘柄数÷東証一部上場銘柄の過去25日間の値下がり銘柄数×100

上記では「東証一部上場銘柄」としましたが、2022年4月4日に東京証券取引所の再編が行われましたので、2022年4月4日以降は「プライム市場」での値上がり銘柄数、値下がり銘柄数を対象としています。

つまり、騰落レシオとは、一定期間の値上がり銘柄数を値下がり銘柄数で割ったものです。値上がり銘柄数のほうが多ければ数値は100%を超えてきますし、値下がり銘柄数のほうが多ければ数値は100%を切ってきます。

一般的な使い方として多いのが、騰落レシオが120%を超えてくると買われ過ぎ(過熱)、80%を切ってくると売られ過ぎなどと判断されるものです。

実際の騰落レシオと日経平均株価の推移について

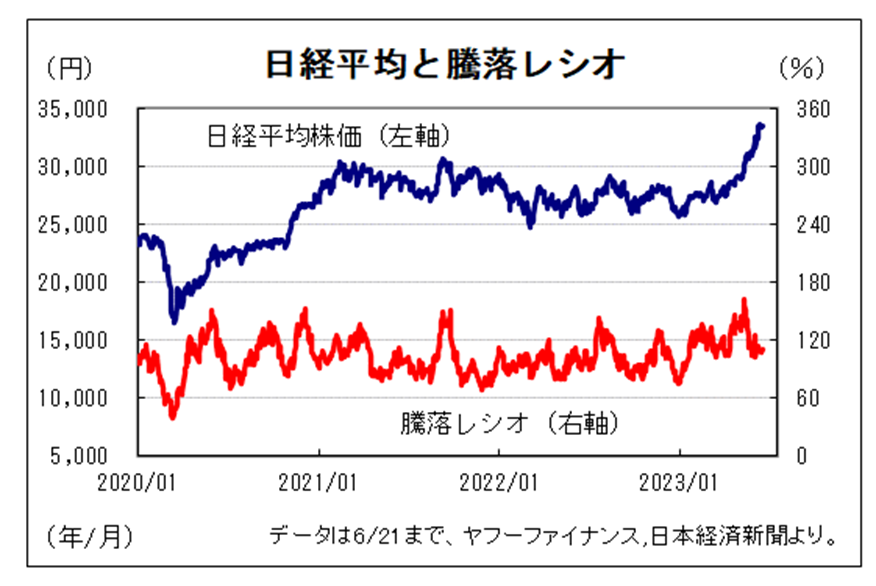

下図は、騰落レシオと日経平均の推移を示したものです。

他のメディアなどでは、日経平均採用銘柄で騰落レシオを計算しているところもあり、他のメディアでの数字と異なっている場合があります。

前述の「一般的な使い方」として述べたように、騰落レシオが120%を超えた前後に、日経平均の上昇が終わった場面は実際に見られました。2021年以降の日経平均株価は、騰落レシオが120%を超えた場面に近いところで反落となってきました。

(後の岸田内閣を誕生させることになる)自民党総裁選挙への期待が高まった2021年9月などで見られました。

図にはありませんが、日経平均株価が低迷していた「アベノミクス相場の前」などでも同様の現象がみられてきました。

一方、コロナウイルス感染拡大による懸念が後退した場面(2020年の動き)などを見ますと、日経平均株価の上昇の途上で騰落レシオは高水準を付けていたことが分かります。

①

2020年6月2日に騰落レシオは150.78%の高水準を付けましたが、その後の日経平均株価は上昇スピードこそ落ちてしまいましたが、上昇基調が続きました。

この時期は、米国での景気回復が確認されたことが上昇の原動力となりました。

②

2020年12月8日に騰落レシオは153.58%の高水準を付けましたが、日経平均株価は2021年2月16日に30,417円の高値を付けました。

この時期は、新型コロナウイルスに対するワクチン開発への期待感が高まったことが上昇の原動力となりました。

つまり、大きな買い材料(大量の買いを行う投資家)が存在する場合は、騰落レシオが140%を超えますが、そこで日経平均株価の上昇は終わらず、しばらく経ってから上値を付けました。図にはありませんが、日経平均株価が大きく上昇した「アベノミクス相場」でも同様の現象がみられてきました。

足元の株式市場では、5月16日に騰落レシオは162.92%の水準をつけ、その後この指数は低下しましたが、日経平均の方は上昇を続けました。今後も、騰落レシオが高水準をつけるのかには注目したいところです。この指標が高水準をつけるということは、多くの銘柄に含み益が発生し、他の銘柄への投資余力も大きくなると言えます。

今後の日経平均株価の展望は

足元の日本の株価材料を見ると、日本の金融緩和政策の継続を背景にした円安の動きや、各企業が資本効率を意識した動きを活発化させていることがプラス材料として存在していると思われます。一方、内外の景気は必ずしも強気一辺倒であるとは言えないでしょう。これは日経平均株価を予想する上で上値を抑える材料になります。

前述の②の場面を参考にするなら、今後上昇の勢いが弱くなりやすい時期が来るでしょう。(物価上昇が見られる中で行われる)7月28日、29日の日本銀行の金融政策決定会合 、3月期決算発表企業の4-6月期決算発表が多く行われる7月後半から8月上旬の前後では上値が重くなる可能性がありそうです。

金融政策を少しでも修正する動きが見られると、株価の上値は重くなりやすいでしょう。また、8月に入ると、投資家で夏休みを取る方が多いこと、この時期は材料不足にもなりやすいことなどから上値を追いづらい時期となります。株価がよく上昇したイメージのある安倍政権の時でも8月のパフォーマンスはよくありませんでした。

今後も多くの銘柄が上昇し、騰落レシオが高水準をつけないようだと、8月あたりの日経平均株価は上値が重くなりやすいものと考えます。