早いもので新NISAが始まってから数ヶ月、多くの方が全世界株式やS&P500などへのつみたて投資を継続されているはずです。

始めは不安を抱えながら投資を始めたものの、そろそろインデックス投資のリターンだけでは物足りないと感じ始めていませんか?

そんな方が次に興味を持つ投資先がAIや半導体など特定のテーマに投資をするテーマ型投資信託でしょうか。

しかし、テーマ型投資信託はおすすめできる投資先ではありません。主な理由は以下の3つです。

- 売却時期の見極めが難しい

- コストが高い

- すでに上がりきっている場合が多い

今回はテーマ型投資信託を避けるべき理由とインデックス投資信託だけでは物足りないと感じ始めた方が、次のステップとして選ぶべき投資先を紹介します。

テーマ型投資信託を避けるべき3つの理由

1:売り時の見極めが困難

最も大きな理由が、売却時期を自分で見極める必要があることです。

新NISAでインデックス投資をされている方は、その投資信託をいつ売るか決めていますか?

多くの方が考えていないと思います。しかし、それで問題ありません。

なぜならインデックス投資信託の売り時は以下の3つだけだからです。

- 当初の目標額に到達した時

- お金を使う必要ができた時

- 資産のリバランスが必要な時

このようにインデックスファンドなら、売るタイミングを見極める必要はありません。

世界の経済成長に合わせて、上下を繰り返しながらの右肩上がりが期待できるのですから、自分にとってベストなタイミングが売り時なのです。

しかし、テーマ型投資信託は違います。

特定のテーマに集中投資しているため、高値圏にある状況を見極めて売却しなければいけません。

なぜなら、一度高値圏を逃してしまうと、次の再上昇は期待できない場合が多いからです。

特定のテーマを狙う投資家は、ブームが終了したと判断すると別のテーマの株式へすぐ乗り換えます。

オワコンとなったテーマに戻ってくることは期待できないでしょう。

2:高コストがパフォーマンスを下げる

2つ目の理由は、手数料の高さです。

インデックスファンドと比較するとテーマ型投資信託は信託報酬(投資信託の保有コスト)が高めに設定されています。

優良なインデックスファンドなら0.1%を切ることも珍しくありませんが、テーマ型投資信託は1%を超えるものがほとんどです。

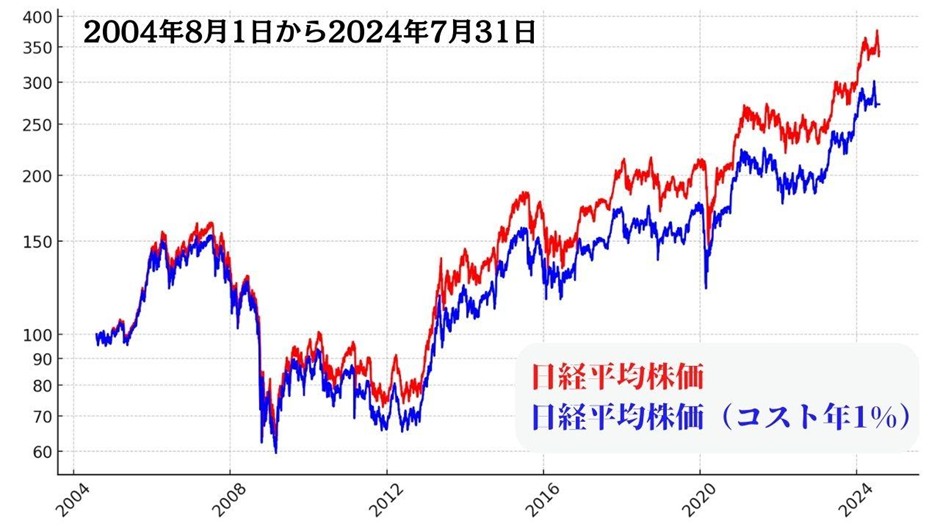

年1%のコストで運用する日経平均株価のファンドがあると仮定して比較してみましょう。

仮に退職金の1,000万円を投資した場合、20年で約700万円もの差が付きますから、わずか1%と侮ることはできません。

さらに、ネット証券ではなく対面の窓口で取引をしている場合、買い付け時に購入手数料まで支払う必要があります。

もちろん、テーマ型投資信託がこのコスト差を埋めるほどの運用成績を叩きだせるのなら、高いコストを支払う意味もあるのですが、残念ながらそれは期待できません。

なぜならテーマ型投資信託は投資家が買い付け可能になった時点で、すでに割高状態のものが多いからです。

これが3つめの理由です。

3:すでに上がりきった基準価額

証券会社はファンドを売れば売るほど儲かるのですから投資に詳しくない人でも知っている、いかにも上昇しそうなテーマで新しいファンドを作り広告宣伝を行います。

そのようなものに投資したところで、さらなる上昇は期待できません。

多くの投資家がブームに乗って買い付け済みの銘柄に投資するのですから、高値掴みの可能性が高いのです。

そして、前述の通り利益を上げるためにはブームが終わる前に短期で売り抜けなくてはなりません。

仮に上手く売り抜けることができたとしても、利益に対する税金を引かれますから、次の投資先に同じ額を投入することはできないのです。

投資額が減った分だけ資産運用効率が下がるのですから、最終的な売却時まで税金を支払う必要のないインデックスファンドのリターンを上回ることは非常に難しいでしょう。

中途半端な成功体験は害悪

もちろん売買タイミングを見極めることができれば、テーマ型投資信託への投資で利益を出すことは不可能ではありません。

しかし、投資のプロと呼ばれる方々が全力で投資先の分析をしている中、日常の手すき時間だけで投資をする初心者が、どれほどのリターンをあげることができるのでしょう?

中途半端な成功体験があると「自分は正しい投資判断ができる」と過信し、トレード癖が抜けず、逆に大きな失敗に繋がってしまいます。

仮にテーマ型投資信託で大きな利益を上げた経験があったとしても、それはただ幸運だったのです。

代わりに選ぶべき投資戦略

インデックスファンドと自己投資による収入アップ

テーマ型投資信託は短期間で売却時期を見極める必要がある上級者向けの投資です。

片手間で学んだ投資の知識で簡単に利益を上げられるものではありません。

中途半端に時間を使って自分で投資先を選別するのではなく、株式投資はインデックスファンドに任せ、空いた時間を労働や自己投資に使うべきです。

労働収入が増えれば投資余力も増えますから、より効率的に資産を増やすことができるでしょう。

借入による不動産投資

もし資金力があり、片手間ではなく全力で投資を学ぶつもりがあるなら、不動産投資も選択肢に入ります。

営業電話が来るようなワンルームマンション投資など論外ですが、優良な不動産への投資は銀行からの借り入れによるレバレッジ効果を利用できるため、株式投資よりも高いリターンが期待できます。

優良物件を吟味して投資する必要があり、始めはうまくいかないこともあるでしょうが、自ら全力で学び、プロの不動産投資家や成果を上げている人に教えを乞うことで、適切な判断を下すための知識を身につけることができるでしょう。

まとめ

テーマ型投資信託は売却時期の見極めが難しい

高コストがリターンを大きく引き下げる

ブームになった後にファンドが作られるため、高値掴みの可能性が高い

片手間で投資を学んだところで、プロの投資家には勝てない

全力で投資を学ぶなら、銀行融資が受けられる不動産投資がおすすめ

インデックス投資のリターンで物足りないと感じたら、労働収入を上げて投資額を増やすか、不動産投資を検討してみましょう。