外国為替市場では、円安・ドル高の動きがみられています。9月は、FRB(米連邦準備理事会)が政策金利を高い水準に据え置くと発表する一方、日本銀行は金融緩和政策を長期化させると発表しました。日米金利差は拡大したままの状態が続くとの見方が強まっています。

今回は、生活にも影響を与える「ドル円相場」の過去の推移を振り返り、今後について考えて見ました。まだドル買い・円売りの動きはみられそうですが、1ドル=150円台は大きな(円にとっての)下値メドになると考えます。

外国為替市場とは

外国為替市場について検索してみましたところ、日本銀行のホームページで以下のように説明されていました。

「外国為替市場とは、円やドルなどの異なる通貨を交換(売買)する場をいいます。

世の中には、異なる通貨の交換が必要となる様々な出来事があります。海外旅行に行く際に銀行で円を外貨に両替するケースがあるほか、輸入を行う会社が海外との代金決済のために円を対価に外貨を調達するとか、国内の投資家が外貨建て金融資産を売買する際に円と外貨を交換する、といったケースが挙げられます。こうした様々なニーズを満たすため、各国の通貨を交換(売買)する場として、外国為替市場があります。

「市場」といっても、特定の場所や建物を指す訳ではなく、特定の枠組みの中で行われる取引全体を示す抽象的な概念であり、多くの取引は電話や電子機器を通じて行われています」。

https://www.boj.or.jp/about/education/oshiete/intl/g16.htm

(日本銀行ホームページ参照)

株式や為替の取引をしていない方にとっても、物の値段が変動したり、輸出関連企業・輸入関連企業・訪日外国人による需要がある企業に勤めているかによって収入が変動したりし、生活に影響するのが外国為替市場です。

「ドル円」と「円ドル」では水準が異なる

以下は、「わたしのIFA」のホームページでの解説を引用しました。

「たとえば、1ドルが100円だと仮定する。ドル円の場合は、『1ドルを100円に通貨交換できる』と考えて、一般的に1ドル100円と呼ぶ。

では、円ドルと呼ぶ場合は、どうなるのだろうか。この場合、円が軸になり『1円は0.01ドルに通貨交換できる』という考え方になる」。

https://adviser-navi.co.jp/watashi-ifa/column/2573/

(わたしのIFA参照)

多くの場合、ドルと円の関係は「ドル円相場」の水準が使われます。日本経済新聞では「円相場は対ドルで」と表記されています。

外国為替の変動要因は?

外国為替市場の変動要因に関しては「三菱UFJモルガンスタンレー証券」のホームページから抽出しました。

中長期的要因として、金利差、貿易収支、物価変動が取り上げられています。短期的要因として、中央銀行の為替介入、政治的要因、経済指標の発表、地域紛争・戦争が取り上げられています。

特に最近の市場で注目されますのは、年数回行われます金融政策決定後のFRB議長(現在はパウエル氏)、日本銀行の総裁(現在は植田氏)の発言だと考えます。景気認識や今後の金融政策での方針を聞くことができます。

米国で遠のく利下げ転換、日本で続く金融緩和政策

9月20日まで米国でFOMC(米連邦公開市場委員会)が開かれ、9月22日まで日本では金融政策決定会合が開かれ、それぞれの国で金融政策が話し合われました。

以下は日本経済新聞9月22日1面の記事です。

「FRB(米連邦準備理事会)による利下げ転換時期が遠のいている。米経済が想定以上に強くインフレ懸念がなお拭えないためだ。20日に公表した経済見通しは利上げ終了後も高金利が続く慎重な内容になった。引き締めの長期化が景気を冷やすリスクにも配慮した両にらみの政策運営を迫られる」。

以下は日本経済新聞9月23日1面の記事です。

「日銀は22日に開いた金融政策決定会合で、金融緩和策の現状維持を決めた。記者会見した植田和男総裁は『政策修正時期の決め打ちは到底できない』と述べ、市場に浮上する早期の(金融政策の)正常化観測をけん制した。一方で、物価高が想定より長期化しているとの認識も示した」。

これらの発表を受けて日米金利差が開いたままの状態が続くとの見方を背景に、ドル円相場は円安ドル高に動きました。

また、日本経済新聞9月26日11面の記事では、以下のように米経済の問題点が指摘されています。

「FRBのパウエル議長は学生ローンの返済再開や大規模ストライキ、原油高、政府閉鎖の4つの『不確実性』を指摘した」。

日本経済新聞9月25日3面の記事では、「1ドル=150円の大台が迫るなか、市場は円買い介入に対する警戒を強めている」と掲載されています。

これらを考えますと、一気にドル円相場が150円台を上抜くのは難しいと考えられます。

昨年高値に迫るドル円相場

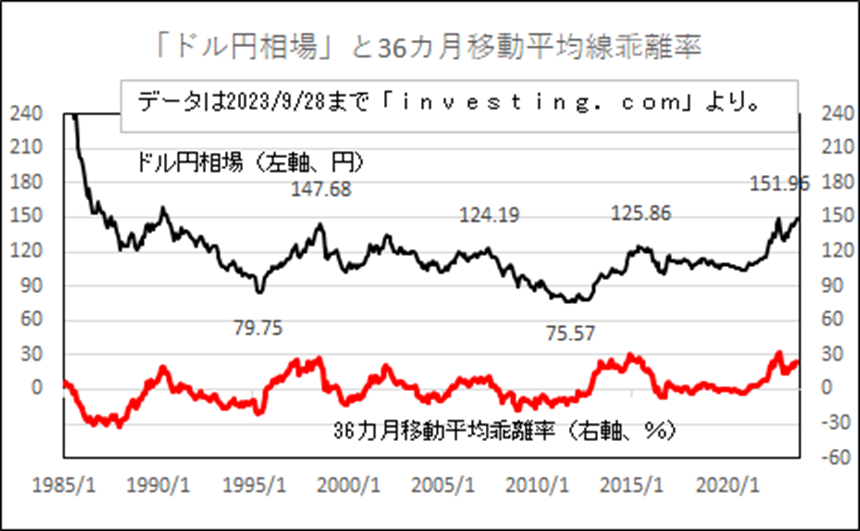

ドル円相場は、昨年、1990年以来の150円台に乗せました。今後は、昨年の円安水準を上回るのか、そしてどこまで円安・ドル高が進むのかが注目されます。36カ月移動平均乖離率では、30%前後が一つの上値メドになってきました。

また、安値を付けてから次の安値をつけるまでのサイクルとして、7~9年程度になる傾向が見て取れます。2015年に安値をつけていますので、サイクル的にはここ数年でいったん円安ドル高の動きが止まることが期待されます。

36カ月移動平均乖離率の推移

上記の図で36カ月移動平均乖離率の推移をみますと、1998年8月安値、2015年6月安値、2022年10月安値をつける際かその前に最も上方に乖離してきました。足元の水準は前述の3つの地点より低い水準になっています。この傾向が続くなら、即座に150円台を上抜く可能性は低いと期待できそうです。

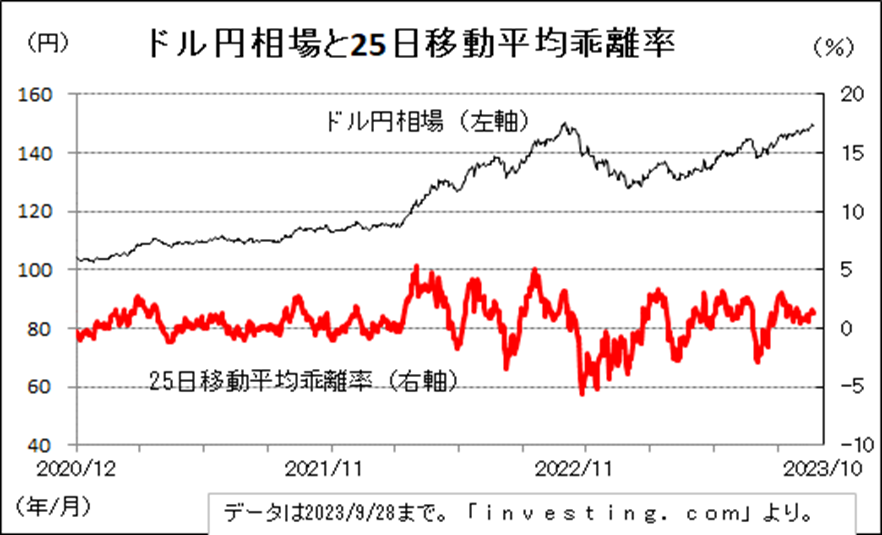

「ドル円相場」を対象にした25日移動平均乖離率の推移

下図は、最近のドル円相場とその25日移動平均乖離率の推移を示したものです。

日経平均の25日移動平均との乖離率は、一般的に、プラス5%を超えると上昇ピッチが速いとされ、マイナス5%を下回ると下落ピッチが速いと言われますが、最近のドル円相場の25日移動平均乖離率を見ますと、プラス5%前後まで上昇するようだとさらにドル高・円安が進む傾向があるようです。また、マイナス5%前後まで低下した後にさらにドル安・円高となった場面がありました。

この点からは、足元の円安ドル高へのスピードは昨年ほど速くないため、当面は2022年につけた円安ドル高の水準(150円台前半)を意識した展開が続くと考えられます。

今後の戦略は

今回は、ドル円相場で2つの移動平均との関係などをとりあげましたが、これまでの経験則を重視するなら、150円台は大きな節目になりそうです。

短期投資をするなら、円安・ドル高が進み過ぎていると思われる場面では、円買いドル売りを検討する価値があるものと考えます。政府・日本銀行による円買い介入がみられる可能性があります。また、来年にかけて、日本の金融政策の正常化、米国での経済変調・利下げの動きなどが見られますと、円にとってのプラス材料になるでしょう。

参考までにご覧ください。