「信用倍率」とその解釈のセオリー

「信用倍率」という言葉があります。

信用取引の「買い方」と「売り方」のマーケットにおける取り組み状況を表す指標で「信用買い残÷信用売り残」で計算されます。

値が1よりも大きければ、買い残が売り残よりも多いことを示し、逆に1よりも小さければ売り残の方が買い残よりも多いことを示します(野村証券 証券用語解説集より)。

信用取引は反対の取引をすることで決済しますから、例えば売り残の方が多い状態を示す信用倍率<1の状態であれば、そう遠くない将来に売り残に対する買い需要が期待できると解釈され、株価が上向くことが期待されるようです。

セオリーが通用しない局面がある

とはいえ、どんなことでもセオリー通りにはならないことがあります。

「信用倍率」に関していえば、株主優待を実施している企業の権利確定前後がそれにあたると筆者は考えています。

百聞は一見に如かず。

一つ例を挙げます。

図は、地主(3252)の2022年10月中旬から約2ヶ月の信用残の推移を示したものです。

地主は6月末と12月末に300株以上の株主に優待券を付与することで、優待目当ての投資家に人気がある銘柄でしょう。

11月の1週目に売り残が大きく増えました。

一方買い残はそれほど大きな変化がありません。

結果として一番右端の信用倍率は同期間に大きく低下し、12月の中旬には0.07倍という低倍率になりました。

この変化の要因を筆者はいわゆる「優待クロス」の影響だと解釈しています。

出典: Yahoo ファイナンス

約半年遡りましょう。

出典: Yahoo ファイナンス

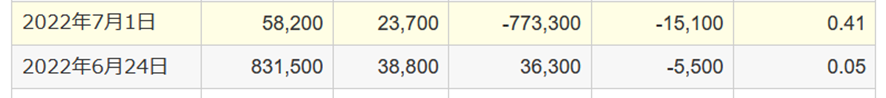

6月の最終週に0.05倍だった信用倍率は、翌週売り残が大きく減少したことで大きく変化しています。

6月末の優待権利を得た優待クロス取引の決済が、6月の権利確定日以降に行われた結果と想像しています。

「優待クロス」と信用取引

「優待クロス」とは、株主優待を実施している銘柄を売り建て、同時に現物も同じ量だけ買うことで、株価の変動をリスクヘッジしつつ、株主優待の権利を得ることができる取引のことです。

取引手数料と貸株料は必要ですが、株価の変動とは異なり、あらかじめ予測できるため、得られる株主優待と比較して、株主優待の価値の方が取引手数料と貸株料の合計を上回れば、「優待クロス」取引に取り組む価値があると判断されるようです。

このような取引は、株主優待の権利を得たらすでに買っていた現物を用いて現渡することで、信用売りを解消します。

貸株料を節約するためには、権利確定後翌営業日に実施するのがベストのタイミングとなりますので、権利確定後の信用売り残は大きく減るわけです。

信用倍率が継続的に低下している銘柄は、株主優待の有無と権利確定月を確認する

前述した地主の場合、6月末に信用倍率が0.05倍だとわかって買っていても、本当の意味での「売り残」が多いわけではないタイミングがあるということです。

筆者は個人的に「優待クロスノイズ」と呼んでいます。

よって、信用倍率が継続的に低下している銘柄があったら、信用倍率だけを確認するのではなく、買い残も同様に変化しているのか、株主優待権利確定が近づいていないかなどを確認することをお勧めします。

また、「優待クロス」の対象になりやすい銘柄は、個人株主の保有比率が高い傾向があります。

前述した地主の場合も、個人保有比率が8割を占める銘柄です。

出典:日本経済新聞社website

所有者別の保有割合は日本経済新聞のwebsiteで誰でも簡単に調べられますので、売り残の変化を時系列で追いながら、信用倍率と合わせて確認することをお勧めします。

信用残だけを用いて需給分析をすると不十分なケースがあるということです。

数字だけに騙されないように注意したいものです。

2023年は「優待クロス」取引が増える?

2023年は景気減速を唱える方が見受けられます。

株式市場にとってはネガティブな話です。

となると、かなりリスクを抑えた取引で株主優待を得られる「優待クロス取引」は増えるのではないかと筆者は予想しています。実利を追求するマーケット参加者が増えると思われるからです。

意識をもって信用残の数字を確かめれば誤解を避けることが可能になることを覚えておきましょう。

まとめ

一般的には信用倍率<1の状態であれば、そう遠くない将来に売り残に対する買い需要が期待できると解釈される

ただし、「優待クロス取引」が想定される銘柄では、その一般論が当てはまらない

「優待クロス取引」は個人株主が多い銘柄で多いと想定される

2023年は景気低迷局面になれば、実利を追求する「優待クロス取引」が増えるかも