日経平均株価は、4月から海外の主要株価指数と比べて堅調に推移しています。5月22日には約33年ぶりに3万1000円台を回復しました。この動きの背景には、東京証券取引所や各企業の動きが関係していると思われます。今後の日経平均株価はどうなるのでしょうか。季節的な傾向なども含めて考えてみました。

日経平均株価が堅調に推移している背景に各企業の動きがある

日経平均株価が4月以降堅調に推移している背景として、日銀総裁が黒田氏から植田氏に代わっても金融緩和政策が維持されると決められたこと、コロナウイルス規制の緩和を受けた内需拡大への期待感が高まったことが挙げられます。これらに加えて、企業経営者が値上げや賃上げの動きを見せたり、株価の安値是正に向けた動きを見せたりしていることも株価のプラス材料になっているようです。

海外景気は後退の懸念もある

一方、海外を見渡しますと、米地銀株が破綻するなど、これまでの利上げの影響が出て、欧米の景気は後退となる懸念が持たれています。中国でも最近ではさえない経済指標の発表が見られています。海外のこうした、さえない景気の状況が示されることは、日本の景気や株価にマイナスの影響を及ぼします。

東京証券取引所が企業に異例の要請

東京証券取引所(以下、東証とする)は3月、プライム市場とスタンダード市場に上場する約3300社を対象に、株価水準を分析して、経営を改善するための具体策を公表するよう要請しました。 証券取引所が企業にこうした要請をするのは、世界的にみても異例のことです。特に東証が問題と見ましたのは、PBR(下記参照)が1倍を割り込む企業が多いことでした。

PBRとは

PBRとは、株価の割高・割安を判断するのに使う代表的な投資指標のひとつです。1株あたりの純資産に対する株価の倍率を示します。純資産は企業が解散する際の株主への分配原資になります。PBRが1倍を下回っていることは、企業が存続して企業価値を上げるよりも、解散して純資産を分配したほうが株主に有利だと市場が評価していることになります。

東京証券取引所は、2022年4月に再編を行った

東証は、2022年4月に市場を再編して1年を超えました。 この影響が現在の動きにつながっていると思われます。

かつて、東証は東証1部、東証2部、ジャスダック市場、マザーズ市場などで構成されていましたが、2022年4月に大企業中心の「プライム」、成長企業の多い「グロース」、中規模企業の「スタンダード」へと再編しました。

この再編は、上場の基準を厳しくして日本企業の価値を高める狙いで行いましたが、すぐに企業が資本を有効に使うようにはなりませんでした。株主に還元する動きも限定的でした。

「プライム市場」ないし「スタンダード市場」から外される危機感がある

2022年4月に東証で再編が行われて、ここに来て各企業の動きが活発化したのは、プライム市場、ないしスタンダード市場から外されるとの危機感が企業にあるからではないでしょうか。

プライム市場、スタンダード市場、グロース市場にはそれぞれ、上場となる基準が設けられています。一定の時価総額や流動性があることなどです。

しかし、2022年4月4日に実施された市場区分では、以前から上場している会社については、上場維持基準の適合に向けた計画を開示していれば、当分の間、緩和した上場維持基準を適用することとされています。つまり、基準を満たしていない会社でも、これまではプライム市場、スタンダード市場に残れました。

その移行措置にも終了時期が定められました。2025年3月です。 企業としては、企業イメージを保つ意味でも、プライム市場などに残りたいという意識が働いていると思われます。こうした背景もあり、各企業は、東証の3月の要請を受けて、この1、2カ月は自社株買いや成長へ向けた投資を見せ始めています。

「5月に売れ」が今年は当てはまらない

ここでは、今後の株価を占ううえで、月別の日経平均の傾向について考えてみたいと思います。多くの企業が株主総会を行う時期を迎え、今年はこのイベントがプラス材料になる可能性がありそうです。

例年の傾向では、1-3月期の決算発表を終えると(5月中旬頃)、材料不足になりがちな傾向があります。実際に、相場格言には「5月に売れ」というものがあります。

しかし、今年に関しては、各企業の資本効率を意識した取り組み、コロナ禍からの経済の回復などが見られることから、5月中旬以降も株式を買おうとする動きは続く可能性がありそうです。株主総会が多く行われる6月、長ければ4-6月期決算発表が行われます8月上旬あたりまでプラス材料として存在する期待も持てそうです。

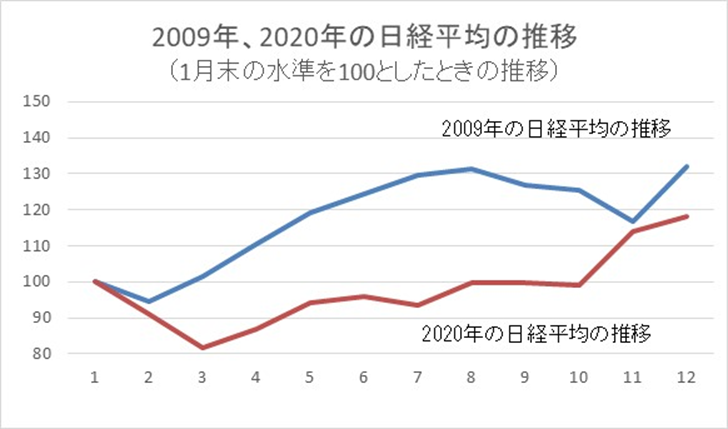

5月に大きく上昇した年では、その後も堅調に推移しやすい傾向があるかも知れません。5月に大きく上昇した年として、リーマンショックで日経平均が大きく下落した2008年の翌2009年(5月)、新型コロナウイルスの広がりを懸念して大きく下落した後の2020年(5月)が挙げられますが、いずれの年もその後の日経平均は堅調に推移しました。

今後の展望は

前述のように、日本の株価材料を見ると、企業が資本効率を意識した動きが意外に大きなプラス材料として存在し続ける可能性があります。一方、海外要因では、日本の株価にマイナスの影響を及ぼすと懸念される材料もあります。

相場全体では、強弱材料に反応しやすい展開が予想されます。しかし、資金を効率的に使おうとする企業を中心に、株価は堅調に推移する期待が持てそうです。