2024年からスタートした新NISA(少額投資非課税制度)では、投資による収益が一生涯非課税となり、成人一人あたり1800万円、夫婦なら3600万円もの非課税投資枠が用意されています。

ただし、専業主婦(夫)が配偶者の収入で投資すると、贈与税が課される場合があります。

ただ、一見すると税金を取られて損に思える夫婦間の贈与ですが、実は長期的な視点で見ると、贈与税を支払ってでも新NISAを活用した方が経済的なメリットが大きいケースがあるのです。

今回は、贈与税の基礎知識から、なぜ贈与税を払ってでも新NISAに投資すべきなのか、具体的な数値を交え、老後の資産形成を考えるご夫婦必見の情報をお届けします。

贈与税が発生する場合:年110万円を超えたとき

まずは贈与税について簡単に解説しましょう。

一人が1年間に贈与を受けた財産の合計額が110万円を超えた場合、贈与を受けた(お金を受け取った)人が贈与税を支払う必要があります。

これは受け取った額から基礎控除額(年間110万円)を引いた額を元に贈与税が計算されるため、110万円以下は0円となり税金が発生しないからです。

(贈与税が0円なら税務署への申告も不要です)

『定期贈与』:毎年贈与する際の注意点

贈与額を年110万円以下に抑えていても、贈与税がかかるケースについても触れておきます。

それは『定期贈与』です。

例えば10年連続で毎年1月1日に100万円を贈与していたとしましょう。

1年目の時点で『定期的にお金を受け取る権利を得た』と税務署が判断するかもしれません。

そうなると利用できる基礎控除は1年目の110万円だけになってしまいます。

このような事態を避けるため、銀行の定期振り込みサービスなどの利用は避けた方が賢明でしょう。

その他、毎回の贈与額を変える、贈与の時期を変える、贈与のたびに契約書を作成するなどが対策になるといわれています。

しかし、残念ながら「これをやっていれば絶対に定期贈与にならない」という対策はありません。

少しでも税務署に指摘される可能性を減らすため、できる対策は全てやっておきたいですね。

贈与税がかからないケース

妻が投資をしたからといって、全てのケースで贈与税が発生するわけではありません。

- 妻に収入がある場合

- 妻の特有財産から投資する場合

パートなどの収入から投資

夫が生活費や子供の教育費などを妻の口座に振込むのは贈与とはみなされませんが、生活費以上の金額を入金して投資に回すと贈与とみなされ、贈与税の対象になることがあります。

ただ、その口座に妻がパートなどで得た収入が入金されている場合は、自分で稼いだお金を投資に回していると考えることができます。

110万円の基礎控除額を超えていたとしても、妻がパートで得た収入で投資をするなら贈与の対象とはなりません。

結婚前から持っていた資産で投資

収入のない専業主婦であっても、結婚前から保有していた財産や相続で得た財産は特有財産として妻個人の財産です。

どう使おうが自由ですので投資に回しても問題はありません。

もちろん贈与税の対象にはなりません。

なお、贈与税が発生するかどうかについては、最終的に税務署の判断によります。

不安がある場合は、事前に税理士に相談することをお勧めします。

専門家のアドバイスを受けることで、安心して新NISAを活用できるでしょう。

夫から妻へ360万円を贈与:贈与税額は27万5千円

2024年中、すでに360万円を贈与済みの家庭もあると思います。

そこで特有財産を持たない専業主婦が夫の給料を使って投資するケースで贈与税を計算してみましょう。

2024年中に贈与を受けて新NISAの年間投資額の上限360万円を投資した場合の贈与税は以下の通りです。

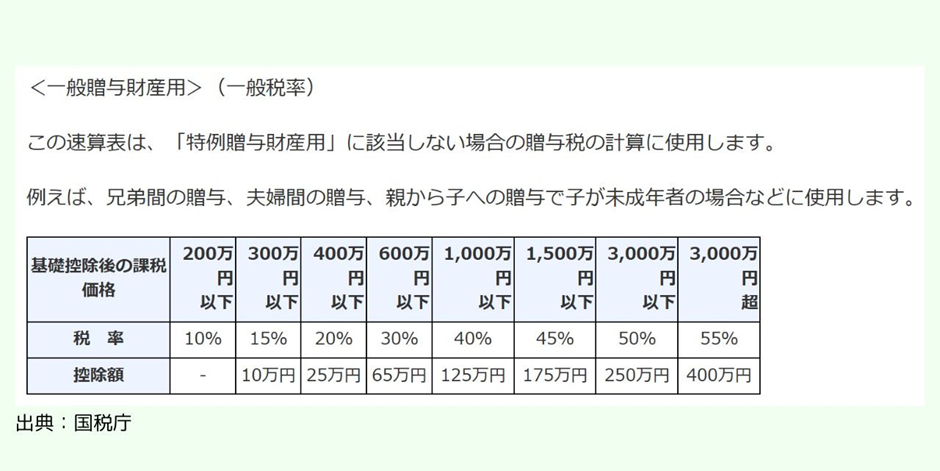

- 360万円 – 110万円(基礎控除)=250万円

- 250万円 × 15%=37万5千円(税率は下の速算表を参照)

- 37万5千円 – 10万円(控除額)=27万5千円

360万円を贈与すると27万5千円の贈与税が発生します。

これを翌年の2月1日から3月15日の期間内に税務署に申告しなくてはいけません。

贈与税を払ってでも新NISAで投資を

ここでは、贈与税を払うことでむしろ得られるメリットについて解説します

すでに夫婦で新NISAの満額3,600万を余裕で投資できる資金を持っているなら、贈与税を避けるために毎年110万円ずつ投資するのはオススメできません。

なぜなら贈与税を払ってでも早期に投資した方が資産の増加が期待できるからです。

複利効果が贈与税を打ち消す

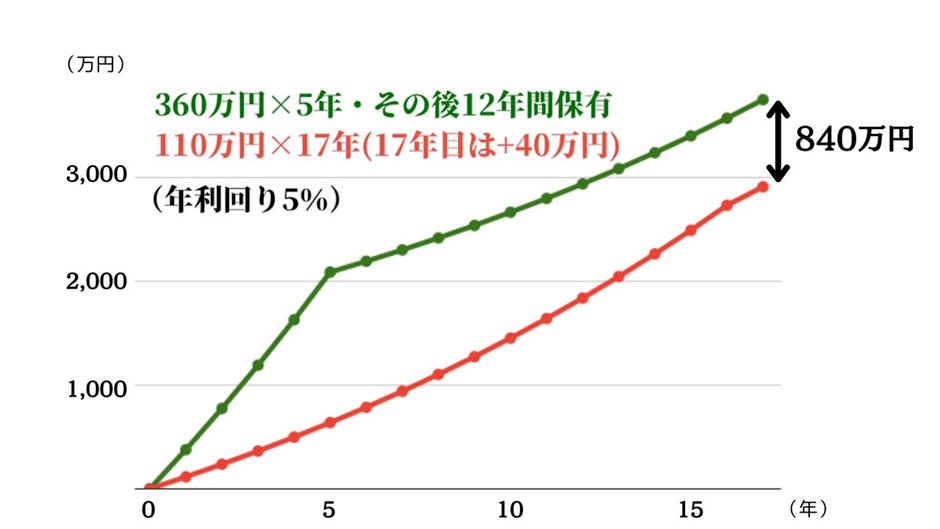

下のグラフは新NISAの非課税枠を360万円ずつ最速5年で埋めた場合と110万円ずつ17年で埋めた場合の比較です。

年利5%期待の運用で17年。840万円もの差がつきました。

注:便宜的に年初に一括投資したとして計算しています

差額の840万円と支払った贈与税のどちらが多いか計算してみましょう。

贈与税を支払うのはお金を受け取った側ですから、贈与税を引いた後に360万円にするため392万円を贈与する必要があります。

- 392万3,500円 – 110万円 = 282万3,500円

- 282万3,500円 × 15% ≒ 42万3,500円

- 42万3,500円 – 10万円 = 32万3,500円

贈与税は5回分支払いますから合計で約160万円。

これを投資に回したとしても、差額の840万円にはとても届きません。

「贈与税を払いたくない」という理由で毎年の投資額を抑えるのは合理的ではありませんね。

老後への備えは夫婦間の話し合いが必須

夫婦で投資をするケースでよくあるのが、完全にパートナーに任せてしまうことです。

しかし、新NISAでの投資は老後への備えである場合がほとんどでしょう。

老後も一緒に生活していくのですから、引退後はどのような生活を送りたいかの意思を共有しておくことは、資産を準備することに匹敵するほどの重要事項です。

証券口座の他人使用に注意

パートナーが投資に関心が薄い場合、勝手にログインして注文操作をしている方がいるかもしれません。

しかし、それは仮名・借名取引です。

好ましくないどころか立派な違法行為ですので、証券口座が凍結されても文句はいえません。

パソコン操作を手伝うことは問題ありませんので、老後生活のプランを話し合うついでに、証券口座の手続きや操作方法を一緒に確認しておきましょう。

まとめ

贈与税の対象となる金額:年間110万円を超えると申告が必要

定期贈与に注意:基礎控除を使えなくなる可能性があるため、定期的な贈与には注意が必要

早期投資のメリット:贈与税を払ってでも早期に新NISAを活用することで、複利効果で資産が増加

夫婦間での将来設計の共有:老後のための投資計画は、パートナーと話し合いを

専門家への相談も含め、新NISAをより有効に利用してください。