不動産投資は「ガンガン売り上げを上げて、ガンガン納税して融資を引く」派閥と、「節税して現金をためて融資を引く」派閥の2つに分かれます。

どっちが正しいか?間違っているかは「その時の相場と属性による」ということで答えはないのですが、弊社BFPの財務・経営顧問サービスでご依頼いただく方の中には表題の通りのっぴきならない事態に陥って相談に来られる方がいらっしゃいます。

本日はそんなお客様に許可を取ったうえで3億6000万円追徴課税を食らったケース第1弾、みんな大好き「出張旅費規程」のアホな悪用をして追徴課税を食らったケースと旅費規程の基礎知識・注意点をご紹介します。

出張旅費規定とは?

まずは基礎知識。出張旅費規定とは文字通り、「規定」を作っておけば出張時の日当や旅費・交通費が法人から個人に非課税で移せるツールです。

個人事業主の場合、日当は非課税で出すことができないので使い方は限られますが法人であれば非常に有効なツールです。

このご時世、雛形はウェブやAIなどで簡単に作れるため、物件の内覧や管理、勉強会などで積極的に移動することが多い方にはよく使われる手法・ツールとなります。

ちなみにですが出張旅費規程をを税理士や社労士、弊社のような財務顧問に作成依頼すると20~30万円ほどかかります。先にも書きましたが「このご時世にネットで雛形を拾えば無料なのになぜ?」と思われるかもですが、それはずばり「税務調査対策」です。

雛形を拾ってきて経費計上する。これは誰でもできる。でも、その経費が「税務署に調査時、認められるかどうかは別問題」です。よく勘違いしている人が多いですが、申告書を税務署に提出するのは「受理」、つまり「受け取ってもらえた=内容を認めてもらえた」わけではなく、あくまで「確認してないけど受け取ったよ!」ってだけです。

ここを見事に勘違いして、旅費規定に限らず間違った運用を行い、結果としてえらい目にあいます。また税務署も違法な節税行為は5年から7年、野放しにするケースが多いです。それを合法だと勘違いして懇親会や勉強会で拡散された結果、多数の人が大爆死します。

なぜ税務署はそんなことをするかというと、納税の時効(更正決定等の期間制限)は原則5年、意図的な脱税などの悪質なケースでは7年と定められており、ここに重加算税(35%)と否認追徴課税(本来の税金)を合わせると50~70%、税金を奪い取っていけるからです。山賊ですね。

まぁ、今回のケースは運用ミス云々以前に明らかに意図的な悪用だったので本件はあまり関係ないですが、基礎知識のご参考としてどうぞ。

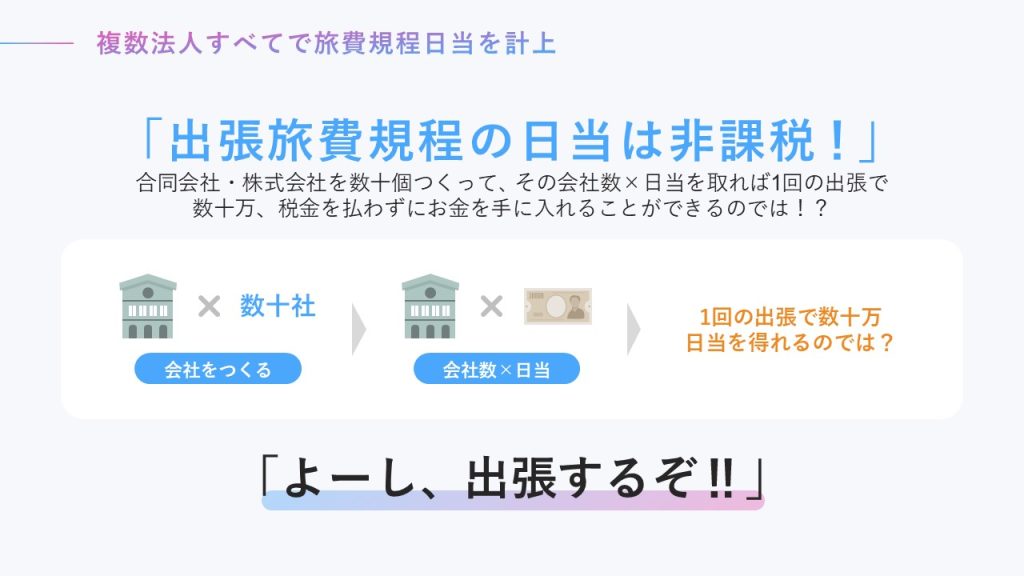

多法人スキーム+旅費規程=無敵!!

旅費規定に限らず、法人が複数あればそれは独立したものとみなされるため、良くも悪くもすべての法人で書類作成や機関設定が可能です。

旅費規程関連でご相談を受けるトップ3に入っているのは「旅費規定は、複数法人で作って運用しても問題ないのでしょうか?(=すべての法人から非課税日当を受け取ってもいいのでしょうか?)という内容です。

これは結論、旅費規程の運用や出張の適応方法、また書類の作りこみによっては適応可能なのですが、何事にも限度があります。いわゆる空出張、「実際に移動はしているけどその法人にかかわる業務がない」もしくはあるけども「極端に業務時間が少ない」場合、当然ですが否決されます。

そもそも「税務署はなぜ、旅費規定という税収が減るツールを野放しにしているのか?」という根本的な話ですが、この要因の一つに「税務署側も旅費交通費の調査がやりやすくなるから」という実務上の理由があります。

ちょっと税務調査をイメージしてもらいたいのですが、出張1日1日に出張手当(日当相当)を計上して、交通費・宿泊費などバラバラに異なる経費を突き合わせて・・・ると、はっきり言って面倒くさいしやってられないですよね??一人社長ならともかく従業員が増えるとさらに倍率ドンです。

こういった事情、つまり「税務調査やりやすくしてくれるなら多少優遇するよ!」というのが旅費規程の存在意義なのですが、言い方を変えれば旅費規程を適応している法人は旅費の税務調査がやりやすいということでもあります。言葉を飾らずに言うなら悪事がバレやすいともいう。

またこの方の場合、「同じ都道府県内に複数法人があったのも致命的」で管轄税務署がすべて同じだったため、さらに倍率ドン!で悪事が露呈しやすかったという事情もありますね。

税務署は密告に対してフットワークが軽い!

事業や不動産投資をやっている方であればご存じの通り、警察というのは世間の方が想像している以上に動いてくれません。一方で、税務署は世間の方が想像している以上にフットワークが軽く、調査に入ります。

これは弊社の想像なのですが、今回のご相談者の方もお話を聞いているとどうも、大家会などで「ワシはこうやって節税して現金をためてるんや!ガハハハ!!」と自慢していて誰かに密告されたんじゃないかなと思ってます。

財務・経営顧問としてはこの手の話はもう聞きすぎてなんとも思わないのですが、「悪いことしてうまく世渡りしてるオレ、カッコイイ!!」という、ファッション感覚で不良やってるようなガキみたいなメンタルはさっさと脱却するべきだと思うのですが、まぁそれはいいでしょう。

え?悪いことしている自覚もなかった??そんなこと言われても困る。彼がアホなのは私のせいじゃない。・・・ちょっと本音が漏れました。話を戻します。

基本的に弊社は、「グレーゾーンをリスクを取って自己責任で攻めるなら」、人に迷惑をかけない範囲においては自己責任でご自由にどうぞ、と思っています。ですが一方で、財務・経営顧問としては違法までいくと(いうまでもないですが)否定的、グレーゾーンも自己責任でこっそり後ろめたく思いながらやるならともかく、それをSNSや大家会で人に言うのはアホだと思ってますし、ましてやそれを合法であるかの如く「スキーム」とかほざく奴はカスだと思ってます。以前無料配布した【カスみてぇな、自称カリスマ大家の違法スキーム集】とかにも書いたとこですね。

※複数法人に役員借入金回す(粉飾決算)とか、火災保険で自分で壊す(保険金詐欺)とか。

これはもちろん、法律の話であったり品性や美学の話であったりするわけですが、それとは別に「嫉妬などにより密告され、事業が崩壊するリスク」があるからです。

税務署というのは、「同じ対象先に2件~3件程度、情報提供通報があれば動きます」。ぼちぼちの規模、そうですね、不動産賃貸業なら俗にメガ・ギガ大家と呼ばれる投資額数十~数百億程度の規模であればそれなりだとおものですが、これは良い見方をすれば「事業の先輩・メンター」、悪い言い方をすれば「商売敵・ライバル」です。

さて、問題です。悪意を持って「商売敵をつぶして、相対的に自分の事業ステージをあげようとおもったらどうすればよいでしょうか?」

答えは「チクってつぶすか、最悪でも追徴課税で現金減らして変えないようにすればライバルが減る」、と考える人が一定数いるわけですね。

ちなみに国税庁などは公式ページに通報フォーム(リンク)も用意しているぐらいの徹底っぷりなので、心当たりがある方はご注意を。

出張旅費規程でよくトラブルになる一例

今回の複数法人で旅費規程を作って、空出張で日当を計上するってのはグレーを通り越してブラックゾーンですが、それ以外にも「知らなくてトラブルになったケース」をいくつか参考例として紹介します。

1:本人もしくは親族のみに適応している

(パートも含む)従業員などがいる場合に生じるケース。もし従業員が出張相当の移動をしていて、でも「旅費ではなく普通に出張代もしくは交通費のみで清算している」場合、旅費規程は否決されます。あくまで「すべての役員・スタッフに対応している作りこみと運用」になっていることが重要な要件の一つです。

2:過大な日当・宿泊費を規定している

一般的な顧問税理士が文句の言わない日当金額というのは1日当たり2~3万(2025年現在)ですが、ここも実は雑に決めるのではなくそれなりの「根拠」が求められます。ホテルの宿泊費などもそうです。

よく引き合いに出されるのは国家公務員等の旅費に関する法律の第3条とそれに付帯する文章で国家公務員の上限日当3,800 円/宿泊料19,100円(甲地方)などが引き合いに出されます(時期、若干不詳)

何が言いたいのかというとつまり、「金額には根拠が必要」ということですね。もちろん「取れる範囲で最大にしました!」などと税務調査で答えてしまうとアウトです。今回の相談者はこれをやらかしました。

3:旅費規程は就業規則の一部である

これも知らない方が多いですが、旅費規定というのは就業規則の一部・セットで運用しなければならないものです。

そして、1営業所につき10人を超える常勤がいる=労働基準監督署に就業規則を提出する義務があるため、言い方を変えると就業規則も労働基準監督署に提出義務があります。

税務調査において旅費規程で日当を出しておいて、「ところで就業規則はありますか?」とさらっと聞かれて、「この法人は私一人なので作ってないです!」というと、アウト判定を食らうことがあります。ご注意を。ちなみに今回の相談者さん、これもやらかしました。

※同席した顧問税理士、止めろや・・・と思いました。が、話を聞いてみると顧問税理士が税務調査時の立会い前に逃亡したようです笑

4:出張記録がない

いわゆる「旅費規定だけ作っている」ケース。用意しないといけない書類は様々ですが、例えば「いつ」「だれが」「どこにいって」「何をしたorだれと会った」などは最低限、記録しておきたいところです。

ただ、相手先の住所までとか細かく書きすぎると税務署が反面調査しやすくなるので、「適度に雑にする」ことは大事ですが。

対策について

とりあえず雑にですが、月5日、出張や勉強会、物件内覧などで出たとして1年で60日。日当2万として120万の、時効最短5年でも600万円。これが最悪、指摘事項として経費否認されます。

今回の方は悪意があったので7年、法人も12件ほどあったので倍率ドンでこれだけで1億円近い指摘が入ったわけですが、まぁ、こうなるともうゲームセットです。

これを読んでおられる方はまだ税務署が来ていないという前提で記載しますが、「1事業所につき10人以下の使用人」であれば、旅費規程やその付帯書類を整備する時間があるため、今のうちに用意・訂正しましょう。

また出張旅費規程に限らず、「税務署から指摘される前に自発的に是正した場合」には、原則として追徴課税(=加算税)は軽減または免除される可能性もあります。これはどこまでやるのか?によっても対応は変わりますが、もし何か心当たりがある・不安な方は、弊社が財務顧問として提携税理士と一緒に確認と対応指南ができますのでお声がけください。

そして税務署・国税が来ていて、変な回答をしてしまった方および使用人が10名以上いる方。ご愁傷さまです。あきらめましょう。

何事も、手遅れになる前に対策しないといけないというお話でした。

まとめ

複数法人で旅費規程を運用する場合は注意が必要

規定雛形だけでは足りない

旅費規程は就業規則の一部

役員だけの適応はダメ

金額にも根拠を示す

出張記録等、付帯資料をつくる

以上です。メジャーな節税ツール・出張旅費規程ですが横着するとえらい目に合うという実例でした。次回、100億円大家さんの経費否認「SNS編」です。お楽しみに。