東証が公表した「お願い」

東京証券取引所が2023年3月31日に公表した資料があります。

「資本コストや株価を意識した経営の実現に向けた対応について」

(https://www.jpx.co.jp/news/1020/20230331-01.html)です。

タイトルだけではややわかりにくいですね。

この記事ではこの資料を読み解きます。

大学ぐらいで学ぶファイナンスの基礎知識なものです。

「上場企業よ、もっと株主を向こう」という呼びかけ?

この資料は東証のプライム市場、スタンダード市場に上場する企業に対して、「資本コストや株価を意識した経営」をしてほしいと呼びかけているものです。

その趣旨は「企業が投資者をはじめとするステークホルダーの期待に応え、持続的な成長と中長期的な企業価値向上を実現するためには、資本コスト・資本収益性を十分に意識した経営資源の配分が重要」であるにもかかわらず、「プライム市場の約半数、スタンダード市場の約6割の上場会社がROE8%未満、PBR1倍割れと、資本収益性や成長性といった観点で課題がある状況」だから、「各社の企業価値向上の実現に向けて、経営者の資本コストや株価に対する意識改革が必要」と考えたということです。

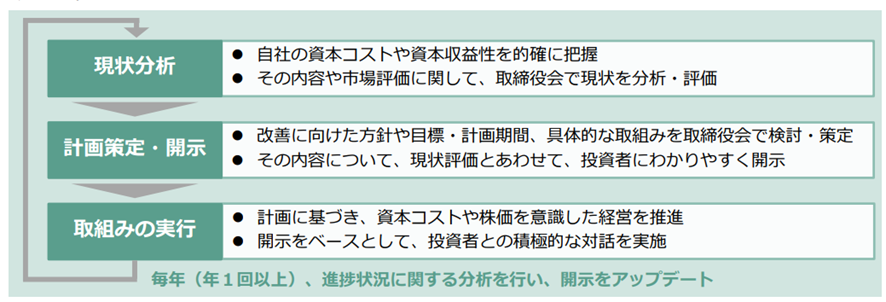

この考えに基づいて、東証は上場企業に以下のプロセスの実施と公表をお願いしたのが今回の公表資料です。

出典:https://www.jpx.co.jp/news/1020/cg27su000000427f-att/cg27su00000042a2.pdf

上場企業は何の「現状分析」をするの?

大きく分けて3つのプロセスがあり、最初に上場企業が取り組むのは「現状分析」です。

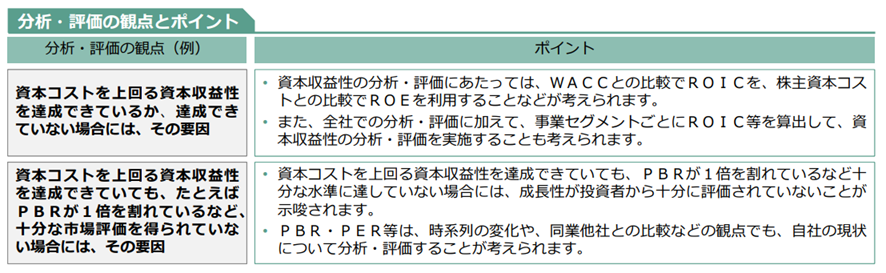

公表された資料では「現状分析」する指標の例が挙げられています。

出典:https://www.jpx.co.jp/news/1020/cg27su000000427f-att/cg27su00000042a2.pdf

いくつか見慣れない言葉があるかもしれません。

簡単に説明します。

「資本コスト」「負債コスト」「株主資本コスト」

企業は事業を営むために必要な資金を借入や株式の発行などで調達します。それは、資金の貸し手や株主が、貸し倒れや株式が無価値になるリスクを負うことでもあります。

資本コストとは、資金の貸し手や株主が負うリスクに応じた見返りのことです。負債コストと株主資本コストの2種類があります。

負債コストとは、借入の実行や社債の発行といった有利子負債から生じるコストのことです。融資に対して支払う利子が相当します。

負債コストは、有利子負債の利率をもとに計算します。

利息は通常、税金算出時に損金(法人税課税額算出時の費用に相当するもの)とみなされ、税金を低くする効果があります。

そのため、実際の負債コストは

で計算されます。ちなみに実効税率は、30%~40%で計算することが多いように思います。

株主資本コストは株式を発行した企業が株主に支払うコストです。キャピタルゲインとインカム(配当)がそれに相当します。

株式投資は貸付よりもリスクが高いです。

投資先の業績が悪くなり利益が減ると、有利子負債の利息の返済が優先され、配当の支払いは後回しにされます。倒産すると、出資された金銭が戻らないこともあります。

ですから、株主資本コストは負債コストより高くないと、株主はお金を出しません。

株主資本コストを算出する理論として知られているのがCAPM(「キャップエム」と読む)です。Capital Asset Pricing Modelの頭文字をとったものです。

「CAPM」

CAPMは、当該株式に投資をしている投資家がどの程度の収益率を期待するのかを示すもので、以下の式で株主資本コストを算出します。

リスクフリーレートはその名の通りです。

どんな状況でも得られるリターンです。

自分が証券アナリスト時代は、日本株なら日本の10年国債の利率を使うことが多かったように記憶しています。

β値は「感応度」とも呼ばれます。

市場全体の動きに対する変化の大きさを示したものです。

日本株であれば対TOPIXで算出することが多いでしょう。

1を超えればTOPIXの変化より大きな動きになることを意味し、1未満はその逆です。

リスクプレミアムは株式市場全体のリターンからリスクフリーレートを引いたもので、自分が証券アナリスト時代は

を用いることが多かったですが、このTOPIXのリターンは悩ましかったです。下落相場では機関の取り方次第ではマイナスになってしまい、株主資本コストもマイナスになることがほとんどだからです。

「WACC」

「ワック」と読みます。Weighted Average Cost of Capitalの略で、加重平均資本コストのことです。

負債コストと、株主資本コストを加重平均し、以下の式で求めます。

WACCが意味するのは、会社全体で行った資金調達に対する見返りです。

すなわち、会社の利益がWACCを上回れば、会社は貸し手や株主などが要求するコストを支払えたことになります。残った額で会社の価値も高めることも可能でしょう。

逆に利益がWACCを下回った場合、会社は貸し手や株主などが要求するコストを支払えなかったということです。

「ROIC」

Return on Invested Capitalの略で「ロイック」と読みます。日本語では投下資本利益率です。

事業活動のために投じた資本に対してどれだけ利益を出せたかを測定する指標です。

で求めます。

ROEはあくまでも株主持ち分に対する利益の指標ですが、ROICは投資家が企業の総合的な競争力や稼ぐ力を判断するのに適しているとされます。

企業は事業単位でROICを算出し、低採算だと評価した場合には撤退や縮小に踏み切る判断基準として活用します。一つの目安として7%が意識されています。

東証がプライム市場、スタンダード市場に上場する企業に「お願い」したこと

東証は図に掲載したすべての指標を使ってくれと言っているわけではなく、どれを使うかは企業側に一任しています。

一つではなく複数を用いる企業が少なくないと思います。

それは資料で示している「分析・評価の観点とポイント」から伺えます。

出典:https://www.jpx.co.jp/news/1020/cg27su000000427f-att/cg27su00000042a2.pdf

「現状分析」を踏まえた改善案、更なる目標の設定を行ったうえで、投資家に年に1度は公表することも求めています。

ものすごく簡略化して言えば、「上場企業たるもの、お金の出し手にお金の出し甲斐を感じられるような利益を出すべきです」と東証が唱えているわけです。

義務ではない

東証が公表したことは「お願い」です。

「規則上の義務付けを行うものではございませんが、上場会社の皆様に、投資者からの期待を踏まえ、積極的に実施していただくことをお願いするものです。」と述べています。

ですから、期限なども設定されていません。

「できる限り速やかな対応をお願い」するのみです。

とはいえ、お願いを無視する企業はそう多くないようにも思います。

上場企業の矜持とでもいえばいいでしょうか。

実は東証にも恩恵がある

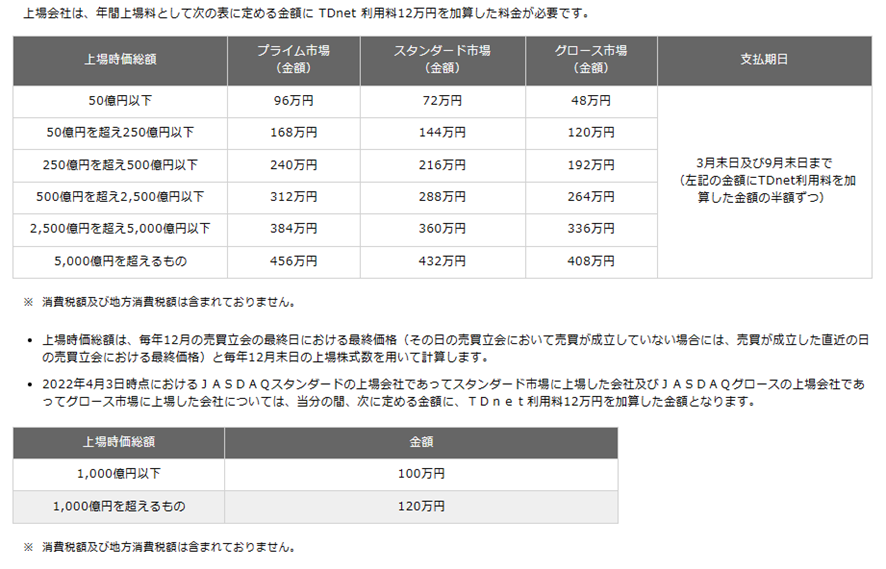

東証に上場する企業はその時価総額に応じた上場料を支払う義務があります。

出典:https://www.jpx.co.jp/equities/listing/fees/02.html

上場企業が「お金の出し手にお金の出し甲斐を感じられるような利益を出す」ようになれば、株価が上昇し、東証が受け取る上場料も増えることが見込まれます。

公表された「お願い」は上場企業と東証のWin-Winが想定されるものです。

まとめ

東証がプライム市場、スタンダード市場の上場企業に「もっと株主を向こう」という呼びかけをした

中長期的な企業価値向上を実現するための指標例を提示し、現状分析、改善案、更なる目標の設定を行ったうえで、投資家に年に1度は公表することも求めた

実は東証にとっても恩恵がある「お願い」である