2024年にスタートする新しいNISA制度にどのように向き合うかを考えている投資家さんが多くなってきたと思います。

最短で非課税投資枠を埋めにいくのも、マイペースで付き合うのでも、どちらでもいいでしょう。

向き合い方は何であれ、必要なものは投資資金です。

今まで課税口座で保有していた資産を売却して新しいNISA口座で運用することを想定している方がいらっしゃると思います。いい意味で利益確定のタイミングがやってきたのかもしれません。いい商品、いい銘柄であれば、今後もプライスは長期的に見れば上昇するでしょう。それならば、そのまま保有して課税を繰り延べるより、2023年内に利益を確定して、新しいNISA口座で保有したほうが、結果的に節税になるとも言えます。

一方、悩ましい状況と向き合っていらっしゃる方もいると思います。

大きく含み損になっている銘柄をNISA口座で保有している場合です。

この記事は、NISA口座の含み損と今どう向き合えばいいかをテーマにします。

つみたてNISAの利用者なら

つみたてNISAがスタートしたのは2018年1月1日です。

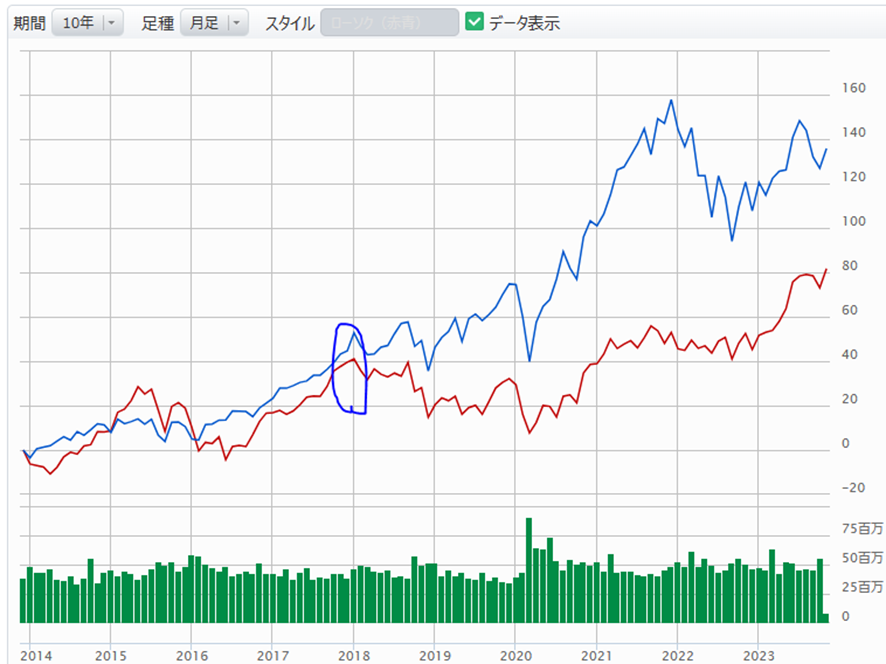

S&P500(原指数)とTOPIXの10年チャートを示しました。

青でかこんだところがつみたてNISAのスタート時です。

つみたてNISAならば、商品性はある程度規格化されていますし、外国株インデックス連動商品を持っていたとしたら円安でたいていはプラスになっていると思いますので、大きな含み損を抱えている方はそう多くないのではと思います。

つみたてNISAの運用期間は20年ですから、2018年にスタートさせていたとしてもあと14年あります。運用期間が終わるまでそのまま運用してもよいのではないかと考えます。

一般NISA利用者なら

つみたてNISAと比較して、一般NISAは投資できる商品の範囲が広く、年間の投資上限額もつみたてNISAに比べて大きかったです。

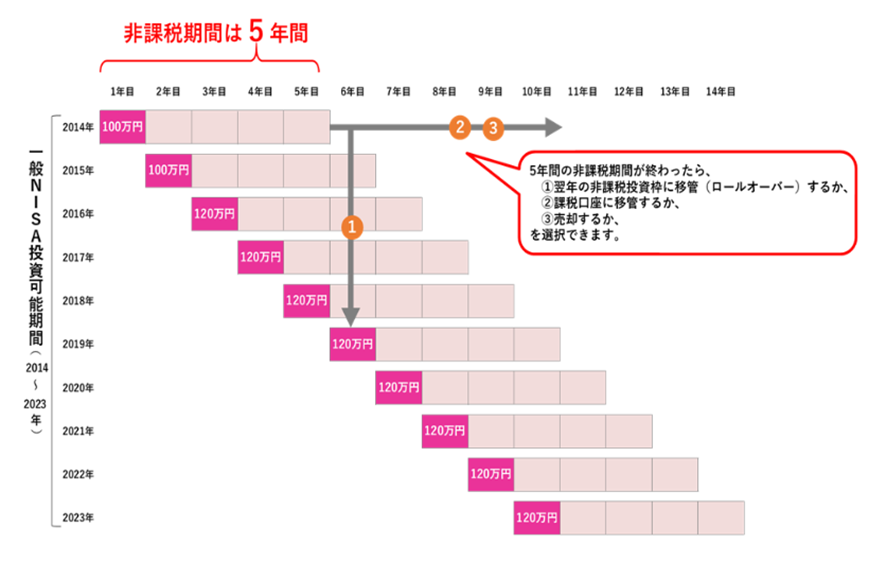

ただし、5年で非課税期間は終了し、非課税のメリットを享受するためにはロールオーバーが必要でした。

一般NISAの利用者は、非課税期間が終了した残高を新しいNISAにロールオーバーすることはできません。

2023年に一般NISAを利用した人は2027年末に非課税期間が終了します。

一般NISAの残高を新しいNISAで運用したい場合は、一度売却して現金化するしかありません。

NISAの一つの特徴は他の銘柄との損益通算と繰越控除ができないことです。どちらも、投資・運用で損失が出た時に税負担を軽くする仕組みですが、そもそもNISA口座で得たキャピタルゲインとインカムは非課税ですので、軽くする税が発生していません。ですから、仮に損切したら、損はそのまま損になります。

一般NISAはその対象商品、銘柄が広い故、含み損が発生しているものもあるかもしれません。

そのようなものを筆者ならどうするか、考えてみました。

はっきりしていることが一つあります。現行一般NISAの残高は少なくとも約4年後以降ロールオーバーできません。

あと何年一般NISAで運用できるのかを明らかにしたうえで、どうするかを考えたいものです。

高配当が期待できるとか、株主優待の長期保有優遇条件のために保有しているなどという目的がはっきりしているならば、運用期限までホールドするのも一つの手ではあります。ただし、それは大型株に限った戦略にします。中小型株は値が戻るのにどうしても時間がかかります。更なる含み損の増加も想定されますので、いい機会ですから損切ラインをはっきりさせましょう。

比較的最近買って塩漬けになっているなら、ちょっと考えものです。

アセットによりますが、例えば日本株ならTOPIXは2023年に大きく上昇しています。それにもかかわらず比較的最近買って塩漬けになっているということは、言葉を選ばずに申し上げると、銘柄の選び方、あるいはその銘柄を買うタイミングが悪い可能性があります。

このようなケースならば、筆者ならあきらめて損を確定し、新しいNISA口座で出直します。

その銘柄の将来像を描けている?

含み損は投資では避けて通ることができないと思います。

それが許容できる範囲はどこまでなのかは明らかにしておいた方がいいでしょう。

折しも、2023年末が見えてきました。

課税口座ならば、「損出し」をする季節でもあります。

大事なことは、含み損になっている銘柄の未来を自分なりに描けているか、そしてご自身が考える未来にリアリティがあるのかだと考えます。

例えば、JR東日本(9020)ならば、比較的最近買って、含み損になっていても不思議ではないです。

秋以降、軟調になっているのは、中国からのインバウンド客が当面少なくなりそうと見込む投資家が多いからかもしれません。

それが本当かどうかは、中国からのインバウンド客が戻ってきたときにはじめて判明しますが、この場合は「どうなれば株価が回復するか」についてシナリオはあります。あとは、そのシナリオが現実的かという問題です。

9,000円ぐらいの高値で100株買い、10万円程度の含み損になっていたとしましょう。その10万円がご自身にとって耐えられる水準なのか、いや、80万円の現金で違うことにチャレンジしたいと考えるのか。このプロセスが常に必要だと思います。

まとめ

- つみたてNISAは対象商品がある程度規格化しているし、制度開始以来のマーケット環境を考えると、大きな含み損は考えにくい。そのままホールドしていていいのではないか

- 一般NISAの含み損は、場合によっては損を確定し、新しいNISAで出直しを図ったほうがいい場合もある

- 投資する銘柄の将来像を自分で描けているのか改めて考えたい。