株式相場を見る上で、どのような銘柄が物色されているのかを知るには、様々な株価指数を見る必要があります。JPX日本取引所グループは、多くの株価指数を日々公表しています(JPX日本取引所グループのHP「リアルタイム株価指数値一覧 」で見ることができます)。

各株価指数を見ることによって、同じような分類の銘柄が上昇しているのか、循環的に様々な業種が上昇しているかが分かり、物色の変化などをつかみやすくなります。今回は、「グロース(成長)指数」「バリュー(割安)指数」、の動きを振り返り、今後の物色の方向について考えてみました。月別に見るとどちらが物色されやすいかの傾向があるようです。

バリュー指数とグロース指数について

日本取引所グループでは、TOPIXスタイルインデックスシリーズとして、TOPIX等の構成銘柄を連結PBR(株価純資産倍率)などの指標を用いて、銘柄群をバリュー(割安)又はグロース(成長)といったスタイル別に区分して「時価総額加重型」の株価指数を発表しています 。

(日本取引所グループのHP「TOPIXスタイルインデックスシリーズ」より)

また、グロース(成長)株、バリュー(割安)株をさらに3つの規模で分けて分類しています。

TOPIXグロース指数(以降は「グロース指数」とします)、TOPIXバリュー指数(以降は「バリュー指数」とします)のほか、TOPIX500グロース指数、TOPIX500バリュー指数、TOPIX SMALL グロース指数、TOPIX SMALL バリュー指数といった指数を日々発表しています。

今年はバリュー指数が堅調

今年は、バリュー指数の堅調さが目立っています。2020年途中からバリュー指数が優勢となったのですが、その理由を3つ示しました。2と3が、今年バリュー指数が堅調であった理由であると言えそうです。

2020年途中からバリュー指数が相対的に優位に推移している理由として以下の3点が挙げられます。

- コロナ禍による影響が懸念されて下落したのはバリュー株(バリュー指数算出の対象になる銘柄)の方が大きく、コロナ禍による悲観論が和らぐ過程ではバリュー株の反発が大きくなったこと

- 米国の長期金利が上昇したことにより、日本の長期金利も上昇しました。資金を借りて設備投資を行う企業が多いのはグロース株(グロース指数算出の対象になる銘柄)であり、グロース株の(利子)負担が増えると懸念されたこと。つまり、米国の長期金利が上昇したことは、日本のグロース株の上値の重さにつながりました。

- 東京証券取引所が2023年3月末に企業に株価を意識した経営を要請したこと(注参照)は、株価のさえなかったバリュー株の企業改革意識を高めることになった

企業が投資者をはじめとするステークホルダーの期待に応え、持続的な成長と中長期的な企業価値向上を実現するためには、資本コスト・資本収益性を十分に意識した経営資源の配分が重要である。

現状では、プライム市場の約半数、スタンダード市場の約6割の上場会社がROE8%未満、PBR1倍割れと、資本収益性や成長性といった点で課題がある。今後企業価値向上の実現に向けて、資本コストや株価に対する意識改革が必要。

注:東京証券取引所が企業に行った要請(日本取引所グループのHP「資本コストや株価を意識した経営の実現に向けた対応について」より抜粋)

今後、グロース株が優勢となるためには、米国で金融引き締め政策に打ち止め観測、及び金融緩和観測が出てくること、東京証券取引所が行った要請に日本の多くの企業が応えたと判断されることなどが必要と考えられます。早期にこの状況にはならないと考え、まだバリュー指数が優勢な展開が続くと考えます。

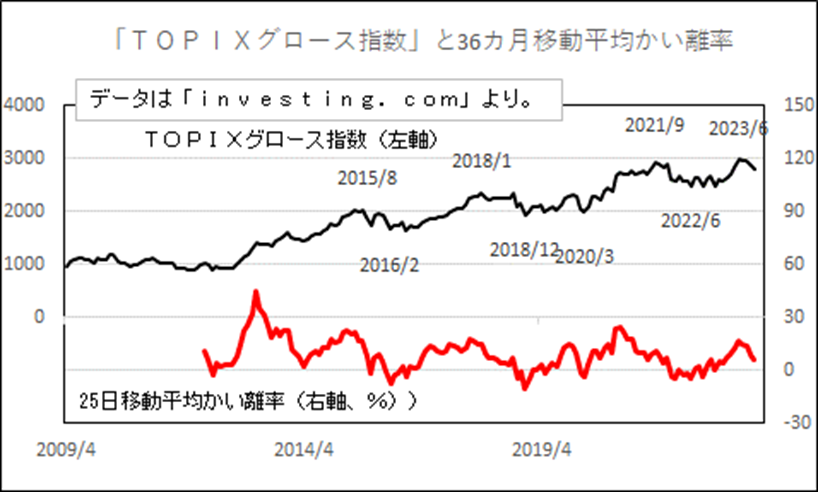

グロース指数の推移と36カ月移動平均かい離率の推移

下図は、グロース指数の動きとその36カ月移動平均かい離率の推移です。アベノミクスが始まった初期段階で36カ月移動平均かい離率は44%台をつけ、その後も上昇しました。その後の上昇場面では20%台で上昇が止まる場面が何度か見られました。今後も、アベノミクスのような大きな材料がなければ20%台で上昇は止まりやすいと考えます。

高値から高値まで約3年となる傾向があるかも知れません。この傾向からは2024年後半に高値をつける期待も持てそうです。

短期的には2021年高値と2023年高値が近く、この水準が上値抵抗線になる可能性もありそうです。

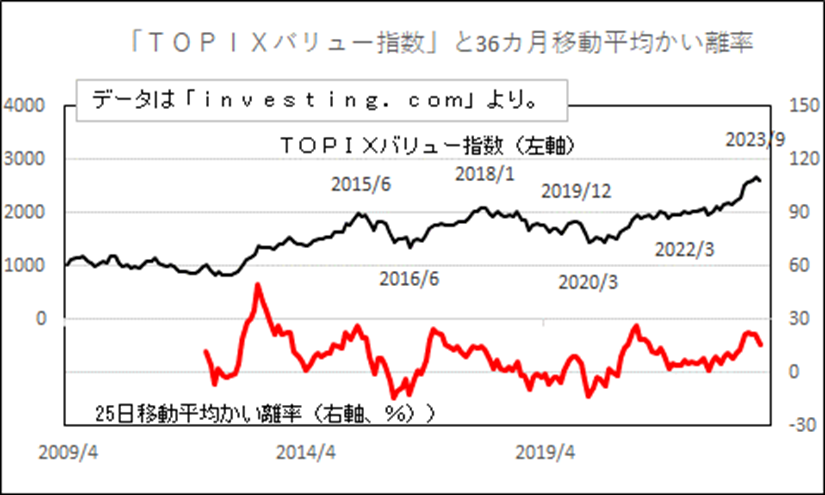

バリュー指数の推移と36カ月移動平均かい離率の推移

下図は、バリュー指数の動きとその36カ月移動平均かい離率の推移です。アベノミクスが始まった初期段階で36カ月移動平均かい離率は50%台をつけ、その後も上昇しました。その後の上昇場面では20%台で上昇が止まる場面が何度か見られました。やはり、アベノミクスのような大きな材料がなければ20%台で上昇は止まりやすいと考えます。

2022年後半までは2015年高値や2018年高値が上値抵抗線となりましたが、2022年終盤に上値抵抗線を上抜けてからの上昇は勢いのあるものとなりました。

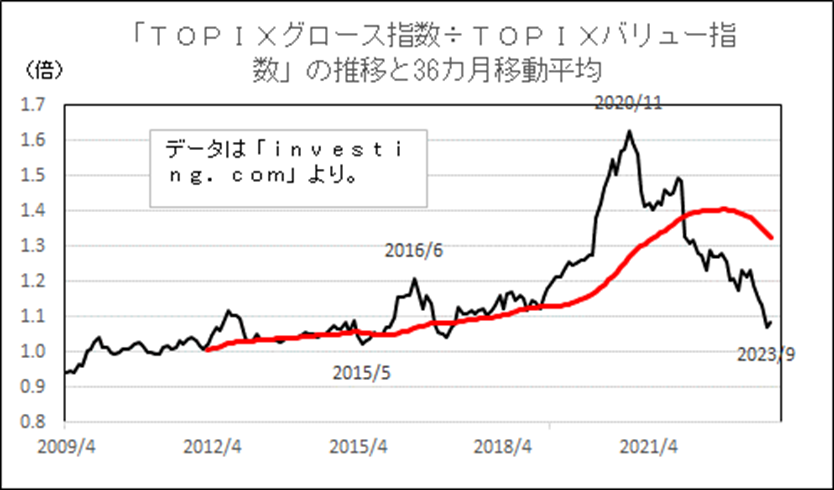

「グロース指数÷バリュー指数」の推移

下図は、「グロース指数÷バリュー指数」の推移を示したものです。今年9月末の水準は2015年につけた水準に近づきました。東京証券取引所が要請した影響は大きいため、まだ低下する余地はあると考えます。

グロース指数、バリュー指数の月別の動き

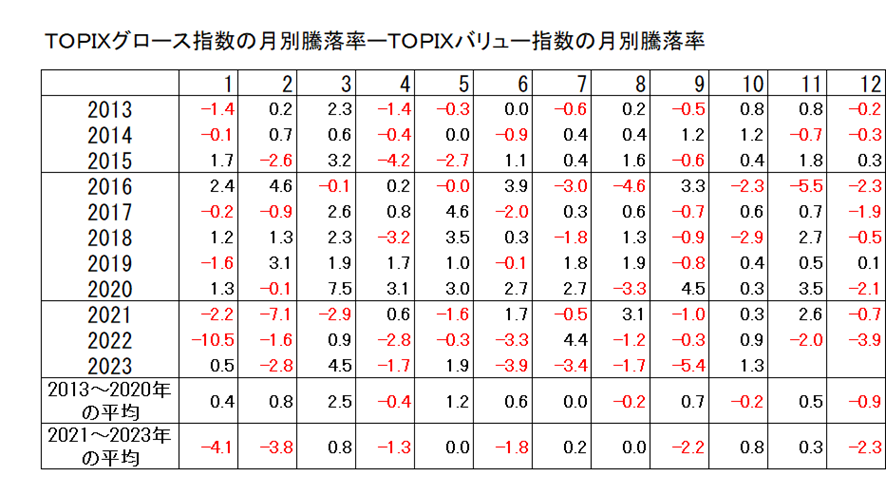

下図は、「グロース指数の月別騰落率」―「バリュー指数の月別騰落率」を示したものです。平均は、アベノミクスが本格的に始まった2013年からコロナ禍となった2020年までの期間、2021年から2023年までの期間で集計しました。

以下のようなことが指摘できます。

- 3月、7月、10月、11月にグロース指数の優位性が見て取れます。年後半の四半期の経済指標や決算内容が明らかになる前(7月、10月)にグロース株が優勢になっています。

- 11月は7-9月期の経済指標や決算内容が明らかになる時期ですが、2021年まで5年連続でグロース株が優勢となりました。年末を前にグロース株への期待が高まっているかも知れません。

- 9月、12月にバリュー株の優位性が見て取れます。年後半の四半期が終わる時期(9月、12月)はバリュー株への優位性が高まる傾向があるようです。

- 2021年あたりから、1月、2月、4月、6月、9月、12月にバリュー指数の優位性が見て取れます。特に、1月、2月は2021年を境に大きな下落率をつけることが多くなっています。1月、2月の方向性は「グロース指数÷バリュー指数」の動きを示唆していると言えそうです。

今後の戦略

これまでの季節的な傾向を参考にすれば、11月あたりはグロース株が優勢に動く可能性もありそうですが、その後はバリュー株が優勢に動く可能性があると考えます。短期的には、グロース株の上値を追うよりも、バリュー株の下値を狙う姿勢が有効であると考えます。11月の動きよりも、1月、2月の動きの方が中長期的な方向と一致してきましたので、足元の動きよりこの時期の動きをより注視したいと考えます。