2023年の外国為替市場では、円安ドル高の動きが目立ちましたが、年終盤になると円高ドル安の動きが見られました。昨年12月に米国で行われたFOMCでは、FRB(米連邦準備理事会)が政策金利を引き下げる方向で議論していると伝わる一方で、日本では金融政策の一つ、マイナス金利政策が解除されるとの観測が高まったことが背景となりました。今回は、ドル円相場の過去の推移を振り返り、今後について考えて見ました。ドル円相場の(ドルにとっての)下値メドが気になるところです。

米国で予想される利下げの動き

12月13日まで米国でFOMC(米連邦公開市場委員会)が開かれました。

以下は日本経済新聞12月15日1面の記事です。

- 13日のFOMC後に記者会見したパウエル議長は追加利上げではなく、利下げの時期を議論したと明言。

- 1年4カ月の利上げ期間は2001年以降最短で、計5.25%の利上げ幅は1980年代以降最大となる。パウエル議長はこれまでの大幅利上げが景気後退を招くリスクを注視する。

- FOMC参加者は経済見通しで24年に3回分の利下げを予想する。

- インフレを鈍化させながら、不況入りを回避するソフトランディング(軟着陸)することは簡単ではない。

- 新型コロナウイルス禍の給付金による過剰貯蓄が個人消費を下支えしたが、給付金による家計の蓄えは払底しつつある。

また、米国経済を見る上では、学生ローンの返済が再開したこと、中国の景気減速・ウクライナ情勢・中東情勢の影響なども気になります。

日本での金融政策の転換

以下は日本経済新聞12月8日3面の記事です。

- 植田総裁は7日の参院財政金融委員会で「年末から来年にかけて一段とチャレンジングな年になる」と述べました。

- 市場ではマイナス金利政策の解除観測がくすぶっており、植田総裁の発言はそのための地ならしを意識したものと受け止められました。

この報道を受けて、市場ではドル売り円買いの動きが見られました。

また、12月19日まで日本銀行で金融政策決定会合が開かれました。12月20日の日本経済新聞朝刊1、3面では、以下のようなことが述べられています。

- 日銀はマイナス金利政策をいつ解除するか見極めの段階に入った。

- 判断材料となる物価上昇のけん引役は一過性のモノから持続力が見込めるサービスに移りつつあり、賃上げが続くかどうかが焦点となる。

- 植田総裁は会見で以下のように述べた。「(2%の物価安定目標達成の)確度は少しずつ高まってきているが、賃金と物価の好循環をなお見極める必要がある」。

- 日銀は米利下げ転換の時期もにらめつつ、判断する構え。

金融正常化に向けて注目されるのは賃上げの動向ですが、春季労使交渉が始まるのは1月で、大企業の交渉結果がまとまるのは3月中旬です。

日銀が新たな物価見通しを示すのは1月、4月ですが、日本の金融政策が変更される時期を見極める動きなどがドル円相場を動かしそうです。

このように今後の円はドルに対して高く推移する可能性がありますが、長期的には日本経済の構造的な弱さを克服できなければ、再びドルに対して安く動くことになるでしょう。

以下は日本経済新聞12月9日1面の記事から抽出しました。

円の実力を高めるには、国内でヒトやモノに投資する魅力を高められるかがカギです。世界で勝てる製造業の育成や所得の海外流出を防ぐ国産エネルギー供給の増強、人手不足に打ち勝つデジタル投資や脱炭素投資、観光産業の担い手育成や高付加価値化などが必要です。

ドル円相場は150円台が当面の円安ドル高水準となった可能性

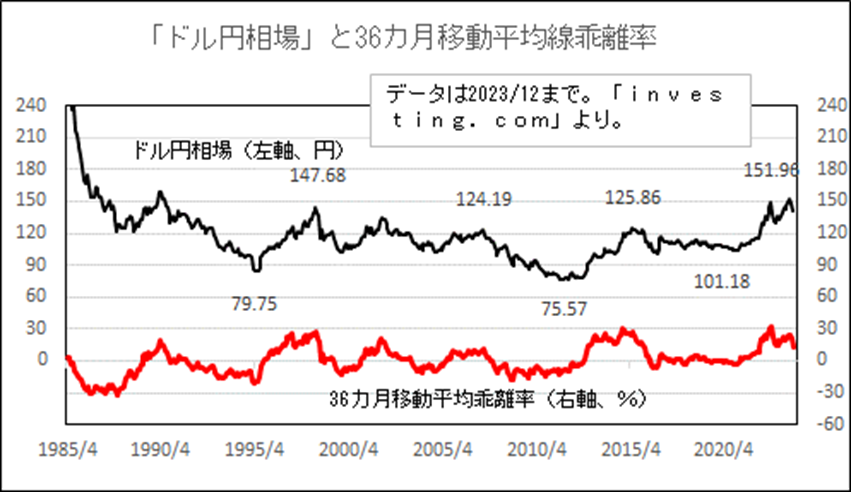

ここでは、ドル円相場とその36カ月移動平均乖離率の推移について示してみました。

ドル円相場は、2022年10月、2023年10月・11月に150円台に乗せました。36カ月移動平均乖離率では、30%前後が一つの上値メドになってきました。

また、上記の図で36カ月移動平均乖離率の推移をみますと、1998年8月安値、2015年6月安値、2022年10月安値をつける際かその前に最も上方に乖離してきました。2023年につけた水準は前述の3つの地点より低い水準になっています。36カ月移動平均かい離率の動きを見ると、いったん上値を試した可能性があります。

ドル円相場の25日移動平均乖離率の推移

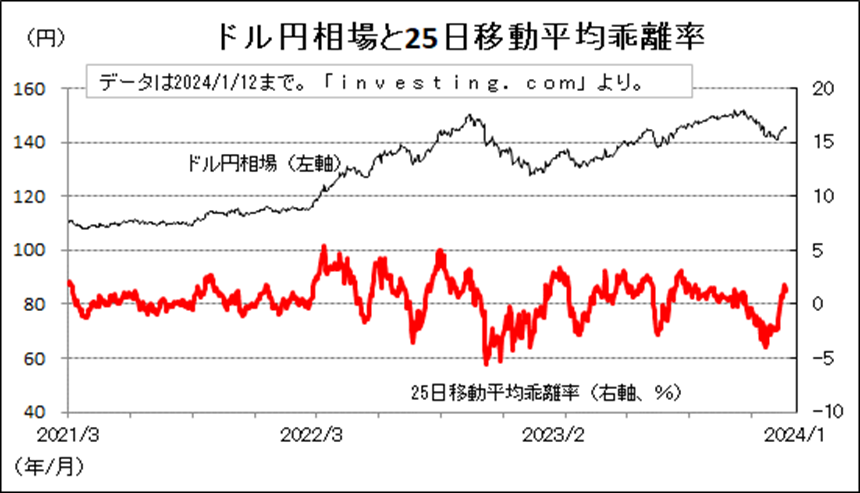

下図は、最近のドル円相場とその25日移動平均乖離率の推移を示したものです。

日経平均の25日移動平均との乖離率は、一般的に、プラス5%を超えると上昇ピッチが速いとされ、マイナス5%を下回ると下落ピッチが速いと言われますが、最近のドル円相場の25日移動平均乖離率を見ますと、プラス5%前後まで上昇するようだとさらにドル高・円安が進む傾向があるようです。また、マイナス5%前後まで低下した後にさらにドル安・円高を見せた場面もありました。

2024年に入り、日本で能登半島地震が起きたこと、1月3日の米国でのFOMC議事要旨の公表により米国で利下げが急がれないことが示され、円安ドル高の動きが見られましたが、中長期的な金融政策の方向は変わらず、目先の円安ドル高の動きは限定的になると考えます。

過去の動きから見た円高ドル安のメド

(以下の「高値」、「安値」はドルから見たものです)

- 2023年1月につけた安値・・・127.22円

- 2007年、2015年につけた高値の水準・・・124.19円、125.86円

- 2020年安値から2022年高値までの半値押し(上昇幅の半分の値幅を2022年高値から引いた水準)・・・126.57円

- 2020年安値から2022年高値までの3分の1押し(上昇幅の3分の1の値幅を2022年高値から引いた水準)・・・135.03円

- 36カ月移動平均・・・2023年11月末で123円台

過去の動きを参考に節目を計算すると、120円台が多く上げられます。しかし、日本の競争力が落ちていることを考えますと、130円台で円高ドル安が止まる可能性もありそうです。

今後の戦略は

今回は、ドル円相場と2つの移動平均との関係などをとりあげましたが、短期的には円高ドル安水準を試す可能性が高いと考えます。長期的には日本経済の構造的な弱さを克服できなければ円は安値を探る展開になることになるでしょう。

今後は、円高ドル安になりやすい水準を考えてドル買い円売りを検討することは一つの戦略になりそうです。