老後2000万円問題が世間をにぎわせたのが2019年。

それから4年経過したものの、将来の年金に不安をお持ちの方は今も多いのではないでしょうか?

国の公的年金には国民年金・厚生年金がありますがこれだけでは到底、【老後の必要資金、2000万円】に足りないということが明るみになりました。

そこで、今回は公的年金に加えてご自身が加入できるiDeCoについてご紹介いたします。

iDeCo(イデコ・個人型確定拠出年金)とは?

iDeCo(イデコ・個人型確定拠出年金)は、確定拠出年金法に基づいて実施されている私的年金の制度で、加入は任意です。

自分で毎月の掛け金を決めて、自分で運用(あらかじめ決められた運用商品の中から自分で商品を選ぶ)し、掛金とその運用益との合計額を給付として受け取る、という制度です。

自分で毎月の積立額・運用商品を決めて運用するため、年金として受け取る金額がそれぞれ異なります。これは、老後の受取り金額が大体はっきりしている公的年金とは大きく異なる点といえます。

つまり、個人で「拠出」する金額を決めて、それを基に運用先を決める商品がiDecoです。のちのメリットや注意点でも述べますが、「拠出する分は全額、所得から控除されて税金が減額される代わりに、60歳まで引き出せない」というのがポイントです、

iDeCoのメリット

大きなメリットは4点ありますが、総じて「税制優遇が受けられ」て、「お手軽に始められる」という点です。

まず、1つ目のメリットは、掛金が全額所得控除となる点です。

例えば、毎月1万円の掛金をiDeCoに拠出した場合、所得税(20%)、住民税(10%)とすると、1万円×12カ月=24万円にかかる税金、7.2万円が軽減されます。

例に出した所得税率が20%というのは年収が約700万円の方ですが、もちろんそれよりも大きければ大きいほど、つまり収入が多い人ほど節税できる金額も変わるため、メリットがある制度となっています。

2つ目のメリットは運用益が非課税となる点です。通常、金融商品に投資すると、運用益に課税されます(源泉分離課税20.315%)が、iDeCoなら非課税で再投資されます。

3つ目のメリットは、受け取り時にも税制優遇がある点です。

iDeCoは満期時、年金か一時金の受取方法を選択することができます(金融機関によっては、年金と一時金を併用することもできます)が、年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となります。

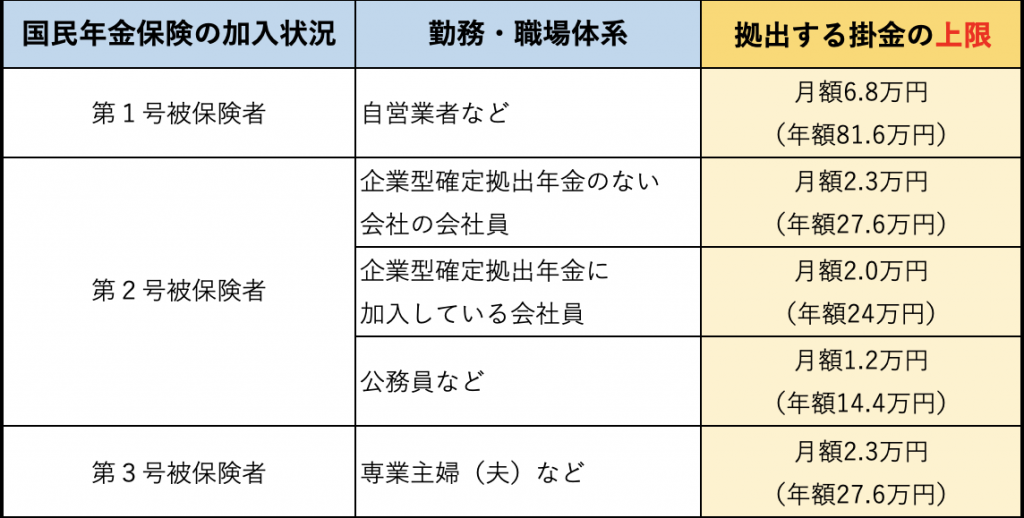

4つ目のメリットは、掛金が少額から始められるという点です。掛金の上限は加入資格、つまり皆様の属性(サラリーマンなのか、自営業者なのか等)によって設定されていますが、iDeCoは、月々5,000円から始められ、1,000円単位で自由に設定できます。資金に余裕のない方でも、無理のない範囲内で老後に備えることができます。

iDeCoの注意点について

上記のとおり、たくさんのメリットがあるiDeCoですが、注意点もありますのでご紹介します。

大きな注意点は3点です。

1つ目は、60歳になるまで原則受け取れないという点です。定期預金などのように軽々しく、「緊急事態なので、今までのリターンを放棄して現金化します!」ということもできません。

これはiDecoが老後の資産形成を目的として税制を優遇しているためです。

ただし、iDeCo加入者等が死亡した場合や一定以上の障害状態になった場合については、60歳前でも死亡一時金や障害給付金を受給できますので「本当の非常事態」に関してはご安心ください。

2つ目は、給付額が運用実績によって変動するという点です。

当たり前ですが、運用は「勝たなければお金が減ります」。

確定拠出年金は、掛金が確定しているだけで、将来受け取れる額があらかじめ確定しているわけではありません。資産の運用、つまり運用商品の選択はご自身の責任の下で行われ、受け取る額はその運用成績により変動します。

とはいえこちらもご安心ください。iDecoの運用商品には、投資商品だけでなく「定期預金」という選択肢が、ほぼすべての金融機関で提供されています。もし運用リスクを嫌うなら、所得非課税制度だけ活用して、「引き出すことのできない定期預金」として積み立てをしましょう。これだけでも、かなり大きな運用益を上げることができるはずです。

3つめは、「ルールを後出しで政府が決められる」こと。

何となくの解決策があった前2項と違い、これが一番厄介です。

現行の制度では、60歳になったら引き出しができる、というルールになっていますが、これを政府は「やっぱ65歳までダメ!」ということができます。

そんな無体な!という話ですが、できてしまうものはしょうがないです。なので、老後の生活に関してはこういうルール変更が生じても問題ないよう、iDeCo以外にも、何か準備をしておきましょう。

iDeCoの始め方

最後に、iDeCoの始め方についてご紹介します。

まずは、iDeCoへの加入資格があるかを確認します。加入資格区分によって、毎月の掛金の限度額が異なりますので、ご自身の掛金の上限がいくらかを把握しましょう。

次に、「金融機関に申し込み書の交付依頼」をします。

商品の取り扱いや手数料から考えると、

・SBI証券

・楽天証券

・マネックス証券

のどれかで大丈夫です。

「iDeCo 申し込み ○○証券」でご検索ください。

ちなみに、大手の銀行窓口や対面の証券会社はお勧めしません。

ネットバンクに比べ手数料も高く、そのくせ取扱商品(運用対象)も少ないからです。

最後に、毎月の掛金を決めます。

掛金を決めるにあたっては、注意点でご紹介したとおり原則60歳にならないと引き出せないことを考慮し、ご自身の無理のない範囲で継続できる掛金額を設定することが大切です。

まとめ

iDeCoは誰でも簡単に、「任意で」年金を準備できる

自分で金融商品を選ぶが、「定期預金」もある

60歳まで引き出せない

始めるならネットバンクで資料取り寄せを。

いかがでしたでしょうか?

今回は、老後の年金を蓄えるのに最適な税制優遇のあるiDeCoについてご紹介しました。正直やらない理由はないと思いますが、どの投資商品を選べばいいか分からないから始められないという方は少なからずいらっしゃるかもしれません。

その場合は、税制優遇のメリットを活用するだけでも良いので、まずは元本保証型の商品で始めることをお勧めします。iDeCo加入後、商品の特徴を理解していって、リスクをとった商品を段階的に組み入れていけばよいですし、そのままでもいいです。

人生100年時代、あとで後悔しないためにも今できることをやってみてはいかがでしょうか?

最後までお読みいただきありがとうございました。ご相談やご質問がある方は。お問い合わせフォームや公式Lineより、遠慮なくご連絡ください。